Небольшая фирма стала крупнейшей финансовой пирамидой и манипулирует биткоином. Как ей это удалось?

Мировой рынок криптовалют страдает от дефицита стабильности. Индустрию ежедневно сопровождают скачки курсов, банкротства и мошенничество. Однако спрос все же рождает предложение, и подобием «островка стабильности» на крипторынке стал Tether — монета, привязанная к доллару США по курсу один к одному. Невзирая на доверие инвесторов, сам проект окутан множеством тайн, зарегистрирован в офшорах и всячески скрывается от любопытных глаз. Скептики обвиняют Tether в масштабных манипуляциях с биткоином, а также в создании крупнейшей финансовой пирамиды XXI века, сторонники — обожают монету за удобство и стабильность. Перспективный пузырь — в материале «Ленты.ру».

Самая стабильная криптовалюта

Tether (USDT), равный по стоимости американскому доллару, является первым и самым успешным стейблкоином. Стейблкоины («стабильные монеты») — это криптовалюты с привязкой к физическим активам, например, национальным валютам. Стабильные токены быстро снискали расположение инвесторов благодаря объединению сильных сторон криптовалют и традиционных денег. Они надежны, приватны, относительно прозрачны, а также предлагают быстрые и дешевые транзакции и цифровые кошельки — как и другие цифровые токены. Вместе с тем стабильные монеты гораздо менее волатильны и вызывают доверие, как национальные валюты.

На крипторынке их используют в качестве буфера, отмечает основатель платформы стабильных криптовалют Stasis Григорий Клумов. Например, фирма получает от инвесторов доллары и зачисляет на их цифровые кошельки такое же количество своих токенов. Вложив деньги в стабильные монеты, инвестор моментально получает выход на криптобиржу.

Стейблкоины выгодно использовать не только как средство обращения, но и как средство накопления — держатели больших сумм в криптовалюте могут быстро и дешево конвертировать в них свой капитал и переждать волатильность на крипторынке, избежав убытков. Без стейблкоинов пришлось бы переводить цифровые активы в традиционные валюты, а такая операция доступна не на всех платформах и облагается большой комиссией. По мнению экспертов, стабильные монеты на криптобирже играют ту же роль, что и традиционные банки.

USDT делает в мире криптовалюты то же самое, что и банки в традиционных финансах, только без надзора регуляторов и без страхования вкладов

Доклад JP Morgan о цифровых финансах.

Для понимания специфики стейблкоинов необходимо учесть и их отличия от обычных криптовалют. Во-первых, правительства имеют больше контроля над стабильными монетами. Многие страны сочли справедливым распространить на токены, подкрепленные их национальными валютами, все соответствующие законодательные ограничения. Например, из-за недовольства европейских и американских финансовых регуляторов был остановлен стейблкоин-проект Facebook под названием Libra.

Во-вторых, такие цифровые деньги эмитируются централизованно и находятся под управлением одной компании. Для создания этих токенов не требуется майнинг, и максимальный объем предложения неограничен. Фирма-эмитент зарабатывает на ценных бумагах и других активах, в которые вкладывает прибыль от продажи монет.

В теории такая компания должна иметь достаточно активов, чтобы в случае необходимости вернуть их всем держателям. Однако на практике получить реальные данные о платежеспособности криптофирм практически невозможно, так как ни одно из современных законодательств не требует от них строгой отчетности.

Темное прошлое

Именно такой компанией является Tether. Ее материнская компания, iFinex, основана в 2012 году в офшорной зоне — на Британских Виргинских островах. В 2013 году руководители iFinex Фил Поттер и Джанкарло Девасини создали криптовалютную биржу Bitfinex в Гонконге, а затем, в сентябре 2014 года, на тех же Британских Виргинских островах зарегистрировали Tether Holdings Limited. Поттер в 1990-х работал в известном инвестбанке Morgan Stanley в Нью-Йорке, но потерял работу после того, как похвастался в интервью The New York Times своим роскошным образом жизни.

Президент компании тогда объяснил увольнение Поттера «отсутствием здравого смысла» в его поступках, но это не помешало финансисту построить успешную карьеру. Его партнер Девасини — бывший пластический хирург из Италии, который в 1996 году был уличен в подделке и продаже программного обеспечения Microsoft на родине.

Через несколько дней после создания у Tether появилось еще одно юридическое лицо — Tether International Ltd. Его зарегистрировали в Гонконге, там же, где располагается биржа Bitfinex. Однако на тот момент широкая общественность ничего не знала о руководстве Tether — основатели компании долго скрывали свою причастность к ней.

Летом 2014 года Брок Пирс, бывший актер фильмов Disney, а позже директор фонда Bitcoin Foundation, анонсировал стейблкоин под названием Realcoin. В ноябре бизнесмен переименовал его в Tether («тетер») и выпустил первые токены. В 2015 году Bitfinex разрешила Пирсу торговать тетерами на своей бирже, и он выпустил еще 200 тысяч монет, доведя их общее число до 450 тысяч. Впоследствии подавляющее большинство USDT сразу после выпуска попадали на эту биржу и торговались только там. Но на связь Пирса и руководства биржи ничто не указывало — в пресс-релизе запуска новой монеты Bitfinex был указан в качестве партнера.

В 2015 и 2016 годах Bitfinex дважды подвергся хакерским атакам, в результате которых потерял огромные средства. В 2015 году компания заявила, что потеряла 0,05 процента своих активов: 1,5 тысячи биткоинов, или 400 тысяч долларов по актуальному тогда курсу. Годом позже биржа пережила одну из крупнейших атак в истории крипторынка — с ее счета пропало 119,7 тысячи биткоинов на сумму 72 миллиона долларов.

72 миллиона долларов украли у биржи Bitfinex в 2016 году.

Чтобы покрыть убытки, Bitfinex забрала деньги у своих клиентов — в заявлении компания указала, что возьмет 36 процентов активов, размещенных на бирже, у каждого пользователя (даже у тех, кто не держал биткоинов во время взлома) в обмен на «долговую расписку» в виде токенов BFX, каждый из которых равен одному доллару. Таким образом биржа обязалась в скором времени возместить «кредит», взятый у своих клиентов. В ответ на этот шаг крупнейшая биржа Coinbase пригрозила Bitfinex судом и стала единственным клиентом компании, которому удалось добиться более выгодных условий сотрудничества.

В октябре 2016-го Bitfinex объявила, что держатели около 20 миллионов токенов BFX согласились обменять их на акции головной компании iFinex. В апреле 2017 года Bitfinex также сообщила, что все «непогашенные» токены BFX были преобразованы в тетеры и переданы клиентам. Соответственно, ни одной из жертв взлома биржи не удалось вернуть свои средства в денежной форме — все они получили компенсацию в виде токенов BFX и USDT. После взлома Bitfinex привлекла независимых экспертов из Ledger Labs для проведения внутренней проверки компьютерной безопасности, а также финансового аудита, однако позже стало известно, что финансовые проверки так и не проводились.

Первые неприятности

В 2016 году Bitfinex впервые привлекла к себе внимание американских властей. Биржа получила штраф от Комиссии по торговле товарными фьючерсами США (CFTC) в размере 75 тысяч долларов. Санкция последовала за обвинением в нарушении Закона о товарных биржах, а именно «предложении незаконных внебиржевых розничных товарных транзакций с биткоинами и другими криптовалютами» и «отсутствии регистрации в качестве продавца». В CFTC заявили, что, хотя компания и продавала биткоины, закрытые ключи этих токенов оставались под контролем биржи. В отличие от биржи Bitfinex, у компании Tether дела тогда шли хорошо — за 2016 год проект разместил на бирже 6 миллионов тетеров — в 6 раз больше, чем годом ранее.

В марте 2017 года банк Wells Fargo отказался от сотрудничества с Bitfinex, и биржу стала обслуживать теневая банковская платформа из Панамы под названием Crypto Capital. Ситуация вполне стандартная — обычно авторитетные банки неохотно соглашаются работать с криптобиржами из-за рисков, связанных с мошенничеством и претензиями властей. Наиболее авторитетным биржам потребовались годы, чтобы наладить стабильные отношения со своими партнерами из банковского сектора.

Кроме того, весной 2017 года о себе заявил анонимный блогер под псевдонимом Bitfinex’ed. В серии публикаций он обвинил биржу Bitfinex в том, что она сама эмитирует тетеры, и эти монеты никак финансово не подкреплены. Публикации Bitfinex’ed стали вирусными, аккаунт набрал десятки тысяч подписчиков. Чтобы успокоить подозрения участников рынка в недостаточном обеспечении токенов, летом 2017-го Tether снова объявила о внутренней финансовой проверке. Для стейблкоинов не существует стандартизированного способа отчетности, но, чтобы опровергнуть слухи, Tether Limited в сентябре наняла бухгалтерскую фирму Friedman LLP для аудита баланса компании.

28 сентября Friedman LLP опубликовала отчет, согласно которому остаток на балансе фирмы по состоянию на 15 сентября составлял 443 миллиона долларов и соответствовал количеству тетеров, находившихся в обращении в тот момент. Однако документ не содержал полного аудита финансов компании, а также не раскрывал названий или местонахождения банков-партнеров.

Проверка, временно избавившая Tether Limited от подозрений в махинациях, состоялась 15 сентября 2017 года. Двумя годами позже судебное расследование раскрыло подробности действий Tether и Bitfinex в этот день. Как оказалось, утром 15 сентября Tether открыла счет в польском Noble Bank, а Bitfinex перевела на него 382 миллиона долларов со своего счета в том же банке. Проверка активов Tether экспертами из Friedman LLP состоялась только вечером.

382 миллиона долларов появилось на счету Tether утром 15 сентября перед финансовым аудитом.

«Ни один из тех, кто подвергал проверке заявления Tether, не смог бы понять, что 382 064 782 доллара, указанные [в отчете] в качестве денежных резервов для обеспечения тетеров, были размещены на счету Tether только утром того самого дня, когда Friedman должна была проверить ее банковский баланс», — написала позже генеральный прокурор штата Нью-Йорк. Friedman LLP не удалось завершить аудит в надлежащем виде даже к началу 2018 года — ее работа ограничилась публикацией одного документа. Представитель Tether заявил, что компания прекращает сотрудничество с бухгалтерской фирмой: «Учитывая мучительно подробные процедуры, которые Friedman выполнял для относительно простой проверки баланса Tether, стало ясно, что аудит будет недостижим в разумные сроки».

Загадочные обстоятельства

В декабре Комиссия по торговле товарными фьючерсами США, ранее оштрафовавшая Bitfinex, вызвала в суд ее руководство. Подробности встречи неизвестны, но через несколько дней Bitfinex внезапно закрыла регистрацию новых аккаунтов, а в начале января 2018 года объявила, что больше не будет продавать тетеры американцам.

В октябре 2018-го Noble Bank был выставлен на продажу после потери нескольких крупных клиентов, включая Bitfinex и Tether. У компаний снова начались трудности с банковским обслуживанием. В том же месяце оказывается, что биржа проводит банковские операции в конгломерате HSBC через счет компании-прокладки Global Trading Solutions LLC.

Эту фирму зарегистрировал бизнесмен и бывший футболист Реджинальд Фаулер, предположительно связанный с теневой платформой Crypto Capital, еще одним партнером Bitfinex. Как только публикуется информация об операциях биржи в HSBC, организация временно замораживает счета клиентов и объявляет о поиске нового банка. Позже власти США обвинили Фаулера в отмывании денег для криптобирж, а из его офиса изъяли 14 тысяч долларов поддельной валюты.

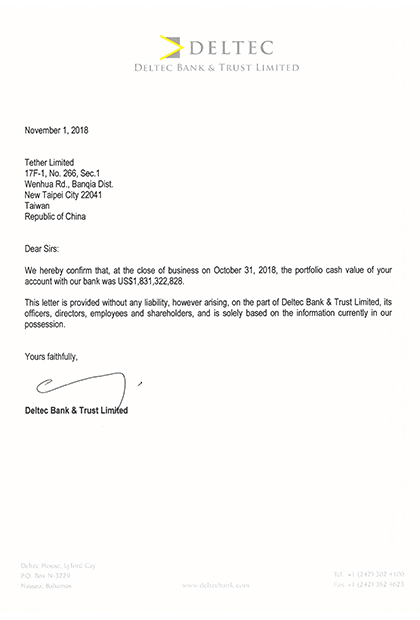

В ноябре Tether официально объявила, что проводит транзакции через багамский банк Deltec. К заявлению компания приложила письмо из банка от 1 ноября, якобы подтверждающее остаток ее счета в размере 1,8 миллиарда долларов — сумма, достаточная для обеспечения всех тетеров, находившихся в обращении. В документе не было указано имя должностного лица, заверившего документ, а подпись представляла собой волнистую линию, поэтому подлинность письма подтвердить было невозможно.

Поначалу Deltec отказывался отвечать на вопросы журналистов, и только через несколько дней председатель банка Жан Чалопен заявил, что документ действительно выдан компании его организацией. Тем не менее письмо не включало официальную выписку со счета или другую форму отчетности. В документе оказалось лишь два предложения, в одном из которых говорилось, что Deltec Bank & Trust Limited снимает с себя «какую-либо ответственность, какой бы она ни была». Позже выяснилось, что уже на следующий день после выпуска «отчетности» в виде письма банк Deltec перевел средства со счета Tether на счет Bitfinex.

Не секрет

В ноябре 2018 года общественность наконец узнала о том, что Tether и Bitfinex управляются одними и теми же людьми. Все благодаря масштабной утечке документов под названием Paradise Papers, касающихся офшорных компаний по всему миру. До этого момента Tether и Bitfinex называли эти слухи ложными. Сейчас на сайтах фирм в разделе «Руководство» можно увидеть одни и те же лица: главой обеих компаний является Ян Людовикус ван дер Вельде, финансовым директором — Джанкарло Девасини, а главным юрисконсультом — Стюарт Хегнер. Сомнений о работе «международного финансового конгломерата» добавляет ничтожный штат — в деловой соцсети Linkedin у Tether до сих пор значится всего 28 сотрудников.

О главе обеих компаний почти ничего не известно — Ван дер Вельде никогда не давал интервью и не выступал на конференциях. Девасини также почти никогда не появлялся на публике. Летом 2021 года Стюарт Хегнер и технический директор Bitfinex Паоло Ардоино дали интервью телеканалу CNBC. Когда их спросили, почему на встречу не пришел глава компании, Ардоино ответил: «Наш генеральный директор и наш финансовый директор — два великих бизнесмена. Они работают изо всех сил, они супер-работяги. Они действительно глубоко вовлечены в наш бизнес и заняты выполнением повседневных операций, а также всегда доступны для наших клиентов».

Несмотря на проблемы с законом, у Bitfinex, как оказалось, есть директор по надзору за нормативно-правовым соответствием, Питер Варрак. По информации из его профиля в LinkedIn, он специализируется на расследованиях уголовных преступлений в финансовой сфере и является экспертом по борьбе с отмыванием денег и финансированием терроризма. В компании Варрак осуществляет надзор за соблюдением правовых норм и налаживает связи с банковской средой.

Сомнительная ценность

В 2019 году для Tether наступило по-настоящему трудное время. Под давлением американских регуляторов компания наконец призналась, что токены больше не обеспечены долларами на 100 процентов. До этого момента на сайте Tether обещали, что «каждый тетер всегда обеспечен в соотношении 1:1 традиционной валютой, хранящейся в наших резервах. Таким образом, 1 USDT всегда эквивалентен 1 доллару США».

Однако в феврале 2019-го фирма обновила информацию, сообщая, что часть средств клиентов выдана сторонним компаниям в качестве займов: «Каждый тетер всегда на 100 процентов обеспечен нашими резервами, которые включают традиционную валюту и ее эквиваленты, а также иногда может включать другие активы и дебиторскую задолженность по займам, выданным Tether третьим лицам, которые могут включать аффилированные лица (в совокупности, «резервы»). Каждый тетер также привязан к доллару в соотношении 1:1». Журналисты решили, что под таинственными «аффилированными лицами» подразумевается биржа Bitfinex.

В апреле 2019 года генеральный прокурор штата Нью-Йорк Летиция Джеймс начала расследование против Bitfinex и Tether, которое вскоре получило широкую огласку. Джеймс обвинила биржу в использовании долларовых резервов, полученных компанией Tether, для покрытия денежных потерь, понесенных в 2018 году.

Согласно иску прокурора, Bitfinex не смогла наладить нормальные отношения ни с одним авторитетным банком, поэтому с 2014 по 2018 год хранила более миллиарда долларов на панамской банковской платформе Crypto Capital (хотя биржа заявила о «начале сотрудничества» с Crypto Capital лишь в 2017-м). Ничто не обеспечивало безопасность депозитов, так как партнерство Bitfinex и Crypto Capital никогда не было официально задокументировано. По данным судебного органа, в 2018 году со счета биржи в этой кредитной организации пропало 850 миллионов долларов.

850 миллионов долларов пропало со счета Bitfinex на банковской платформе Crypto Capital.

Генпрокурор заявила, что Bitfinex и Tether знали или подозревали, что представители Crypto Capital украли их деньги, но так и не проинформировали об этом своих клиентов. «Наше расследование показало, что операторы торговой платформы Bitfinex, которые также контролируют виртуальную валюту Tether, пытались скрыть потерю средств на сумму 850 миллионов долларов, в которую входили как средства клиентов, так и деньги компании», — сообщила она. Ни одна из фирм не признала обвинений Летиции Джеймс, но в феврале 2021 года они согласились выплатить совместный штраф в размере 18,5 миллиона долларов.

Bitfinex и Tether безрассудно и незаконно скрывали огромные финансовые потери, чтобы продолжить действовать по выбранной ими стратегии и сохранить высокий уровень прибыли. Заявления Tether о том, что ее виртуальная валюта всегда полностью обеспечивалась долларами, были ложью. Эти компании скрывали от инвесторов их истинные риски, а также находились под управлением незарегистрированных и неподконтрольных закону физических и юридических лиц, которые работали в самых темных уголках финансовой системы. — Летиция Джеймс, генеральный прокурор штата Нью-Йорк.

После этого главный юрисконсульт Bitfinex Стюарт Хегнер дал письменные показания под присягой, в которых признал, что 2,8 миллиарда тетеров в обращении обеспечены долларами только на 74 процента. «У Tether есть денежные средства и их эквиваленты (краткосрочные займы) на общую сумму около 2,1 миллиарда долларов, что составляет примерно 74 процента от текущего числа тетеров», — заявил Хегнер. Его слова доказали, что руководство Bitfinex и Tether обманывало своих клиентов. В феврале 2021 года генпрокурор Джеймс запретила Bitfinex и Tether торговать криптовалютой в Нью-Йорке.

На честном слове

Судебное расследование серьезно подорвало репутацию Tether, и в 2021 году компания предприняла несколько попыток вернуть доверие пользователей. В марте фирма опубликовала новый отчет о своем балансе. В это время количество тетеров в обращении уже достигло 35 миллиардов. Опубликованный документ гласил, что по состоянию на 26 февраля 2021 года фирма располагает активами на соответствующую сумму. Аудит был проведен бухгалтерской фирмой Moore Cayman, зарегистрированной в офшоре на Каймановых островах. Результаты проверки снова оказались неполными, так как документ не указывал, какие конкретно активы держит компания для обеспечения тетеров и в каком количестве.

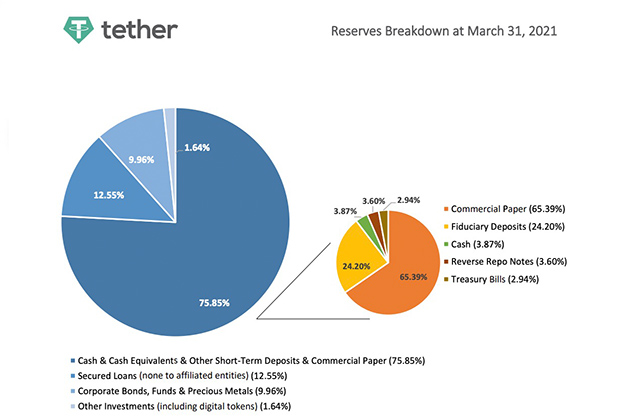

Осознав, что клиентам этого недостаточно, Tether раскрыла еще часть информации о своих финансах. Компания выложила в сеть одностраничный документ с двумя круговыми диаграммами с разбивкой по типам активов. Файл снова оказался «анонимным», хоть и имел логотип компании.

Именно тогда обнаружилось, что реальных денег у компании осталось совсем немного — только 3,9 процента тетеров были обеспечены долларами, а еще 65 процентов поддерживались векселями о займах сторонним компаниям. Остальные деньги компании лежали на депозитах в банках или были вложены в акции и гособлигации США. За сокрытие этой информации CFTC оштрафовала Tether на 42 миллиона долларов, а Bitfinex — на 1,5.

Технический директор Bitfinex Паоло Ардоино также сделал несколько туманных заявлений насчет финансового состояния Tether в разговоре с CNBC летом 2021-го. Он заявил, что из-за неких проблем с конфиденциальностью компания не будет раскрывать больше информации о выданных займах (которые составляли тогда целых 65 процентов всех активов компании). Вместе с тем Ардоино подтвердил, что часть кредитов выдана китайским компаниям.

Стоит отметить, насколько такая непрозрачность нехарактерна для финансового мира. Например, всемирно известный инвестбанк JP Morgan раскрывает гораздо более подробную информацию о своих активах: в отчете о его фонде денежного рынка можно увидеть эмитента, конкретный идентификационный код, сумму инвестиций и рыночную стоимость каждого актива. Однако даже криптовалютные компании предпочитают вести финансовую деятельность открыто и соответствовать общемировым стандартам — ближайший конкурент тетера, USDC, публикует результаты аудита ежемесячно.

Обеспокоенность рисками, связанными с деятельностью Tether, уже выражают американские власти. Министр финансов США Джанет Йеллен и президент Федерального резервного банка Бостона Эрик Розенгрен уже публично предупредили о последствиях возможного краха компании.

В июле министр финансов Джанет Йеллен вызвала председателя Федеральной резервной системы, главу Комиссии по ценным бумагам и биржам (SEC) и шесть других высокопоставленных должностных лиц на встречу для обсуждения деятельности Tether.

Под прицелом

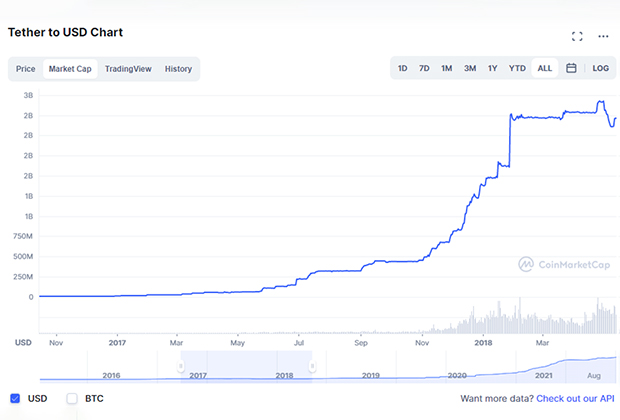

Однако непрозрачность — не единственная причина недоверия к Tether. С момента появления компании участники рынка заметили подозрительную тенденцию в изменении цен на цифровые валюты. В начале декабря 2015 года Tether выпустил 500 тысяч новых токенов, и их общее число достигло 950 тысяч. В том же месяце биткоин, остававшийся стабильным на протяжении большей части года, начал стремительно дорожать, и к 15 декабря его цена увеличилась почти на треть — с 360 до 460 долларов.

За ним поднялась и стоимость других монет. Постепенно тетеры начинали широко использоваться для торговли BTC. К настоящему времени USDT вовлечены в половину мировых сделок с биткоинами. Появились слухи, что реальная цель создания тетеров заключается в поддержании высокой цены биткоина. Во многом этому поспособствовал блогер Bitfinex’ed: он не раз заявлял, что USDT выпускаются для того, чтобы повышать цену биткоина, а также затем, чтобы биржа смогла покрыть долги за счет денег клиентов.

В своем первом посте под названием «Встречайте — Spoofy. Как одному сообществу удается определять цену биткоина» блогер привел доказательства связи тетеров и биткоина. Имя Spoofy блогер дал «трейдеру, или группе трейдеров, или даже самой Bitfinex», которые, предположительно, занимаются «накачиванием» BTC. В публикации Bitfinex’ed рассказал о форме манипулирования рынком, известной как спуфинг.

Что такое спуфинг?

Спуфинг — стратегия манипулирования ценами на крипторынке, при которой трейдеры делают ложные заказы на покупку актива, указывая в них завышенную цену, а затем отменяют эти заявки, дождавшись повышения его рыночной стоимости. Такая тактика позволяет создать впечатление, что предложение или спрос на актив больше, чем на самом деле. В 2010 году США признали тактику незаконной на фондовом и фьючерсном рынках, однако на криптовалюты этот закон до сих пор не распространяется.

В посте блогера есть видео, где неизвестный трейдер размещает на Bitfinex крупную заявку на покупку биткоина, а затем действует по схеме, характерной для спуфинга. Гендиректор биржи Ян Людовикус ван дер Вельде оспорил утверждения о манипулировании ценами: «Bitfinex и Tether не участвуют и никогда не участвовали в каких-либо рыночных или ценовых манипуляциях. Выпускаемые тетеры не могут быть использованы для поддержания цены биткоина, или любой другой монеты, или токена на Bitfinex».

В мае 2017 года, когда началось 9-месячное ралли биткоина, тенденция стала очевидной всем, и Минюст США и Комиссия по торговле товарными фьючерсами США (CFTC) начали совместное расследование нелегального манипулирования стоимостью BTC. Графики капитализации Tether и Bitcoin демонстрируют, что выпуск USDT коррелирует с быстрым ростом цен на биткоины с апреля по декабрь 2017-го. К концу года цена первой криптовалюты приблизилась к 20 тысячам долларов, и тогда CFTC вызвала руководство Tether и Bitfinex в суд.

В июне 2018 года профессор финансов Техасского университета Джон Гриффин и аспирант Амин Шамс изучили миллионы транзакций на бирже Bitfinex и опубликовали документ под названием «Действительно ли биткоин не зависит от Tether?» В 66-страничном исследовании указано, что USDT использовалась для покупки биткоинов в огромных объемах, когда цена BTC снижалась. По заявлению ученых, это помогло «стабилизировать стоимость [биткоина] и манипулировать ей».

Например, когда цена BTC резко упала в январе 2018-го, эмиссия тетеров приобрела бешеные темпы. За месяц Tether выпустила 850 миллионов токенов (рекорд компании), и 250 миллионов из них были созданы во время обвала цен на биткоины в середине января. Гриффин и Шамс также обнаружили, что лишь 1 процент времени интенсивной торговли (около 87 часов) обеспечил 50 процентов роста биткоина в конце 2017 года.

В ноябре 2018-го появилась информация, что Минюст США подозревает в манипулировании крипторынком именно Tether и Bitfinex. Тогда власти начали изучение мошеннических стратегий, таких как спуфинг или фиктивная торговля (англ. wash trade, когда трейдер искусственно увеличивает объем торгов, покупая активы у самого себя).

Недавнее исследование американского Национального бюро экономических исследований (NBER) показало, что в конце 2020 года третьей частью всех выпущенных биткоинов (5,5 миллиона) обладали посредники, прежде всего биржи. USDT используют в половине мировых сделок с биткоинами — поэтому опасения касательно манипуляций рынком имеют под собой вполне научное обоснование.

Ставки высоки

Сейчас в обращении находится 73 миллиарда токенов USDT, 52 миллиарда из которых были выпущены в 2021 году. Если предположить, что у Tether действительно есть достаточно средств для их обеспечения, по объему капитала организация вошла бы в топ-50 крупнейших финансовых конгломератов США.

Однако фирма до сих пор не раскрывает информацию о том, где хранит свои деньги. В октябре председатель банка Deltec Жан Чалопен рассказал, что в его организации хранятся активы Tether только на 15 миллиардов долларов, то есть около 20 процентов обеспечения токенов — остальные деньги вложены в «очень надежные активы».

В любом случае большинство участников крипторынка, включая очень крупных и опытных инвесторов, не заботятся ни о каких рисках, так как продукт Tether делает торговлю гораздо удобнее. Только в сентябре трейдеры купили USDT на 3 миллиарда долларов, а сам токен уже поднялся на 6 место в рейтинге крупнейших криптовалют. Крупные игроки заявляют, что тетер необходим им для торговли, и они зарабатывают на нем слишком много денег, чтобы «копать слишком глубоко». «Мы думаем, что рынок сказал свое слово», — заявил технический директор компании Паоло Ардоино.

На потенциальные риски банкротства или схлопывания Tether рынок смотрит сквозь пальцы, хотя для реальных проблем достаточно одного крупного штрафа от властей. Потенциальная паника среди инвесторов может спровоцировать обвал USDT, который может потянуть за собой всю индустрию.

Эксперты всерьез предупреждают о возможном обвале биткоина на 80 процентов и гигантских проблемах с ликвидностью на рынке. Fitch Ratings же прогнозирует, что в случае резкого обмена Tether на доллары под ударом окажется традиционный рынок краткосрочных займов, что негативно скажется на национальных экономиках. Однако главными пострадавшими в этой ситуации станут криптобиржи: Bittrex, Binance, HitBTC и Poloniex — для них USDT один из главных активов в объемах торгов.

«Островок стабильности» крипторынка на деле ничем не отличается от других игроков, мнимая стабильность монеты зависит от веры в проект — пока инвесторы будут подпитывать его деньгами, он продолжит жить. Однако любая серьезная проблема рискует смыть этот остров в океан и оставить миллионы людей ни с чем.

Софья Ермакова

По материалам: “Лента.Ру”