Почти каждый пятый заемщик в России имеет долг перед микрофинансовыми организациями, подсчитали в «Эквифаксе». В конце прошлого и начале 2021 года приток клиентов в МФО вырос, в том числе за счет ранее бравших кредиты в банках

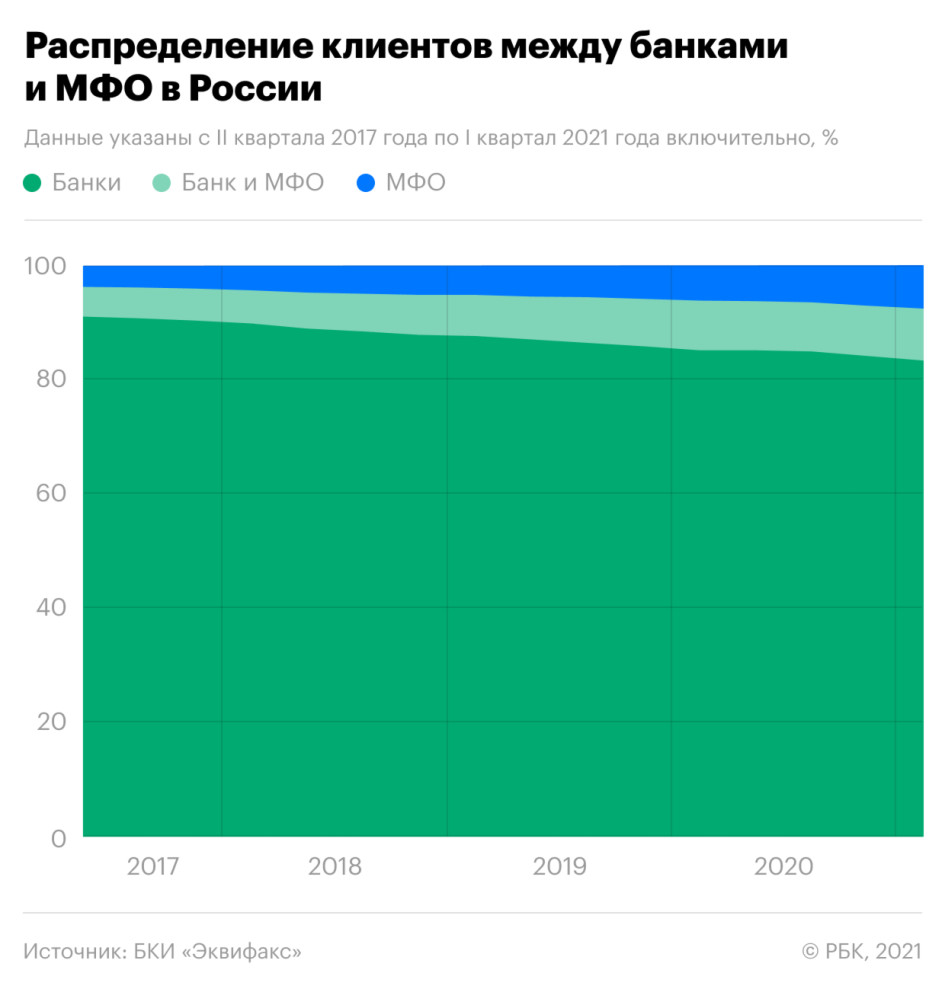

В первом квартале 2021 года доля российских заемщиков, имеющих ссуды только в микрофинансовых организациях, достигла 7,6%, в банках и МФО одновременно — 9,1%. Это максимум с 2017 года, с которого ведутся такие подсчеты, следует из данных бюро кредитных историй «Эквифакс» (есть у РБК). Хотя доля должников МФО практически планомерно увеличивалась на протяжении последних лет, с четвертого квартала 2020 года рост ускорился: за полгода доля клиентов только с микрозаймами выросла на 1,2 п.п., а граждан с микрозаймами и банковскими кредитами (например, взявших кредит в МФО, чтобы закрыть долг перед банком) — на 0,5 п.п. За тот же период доля исключительно банковских клиентов сократилась на 1,6 п.п., до 83,4%.

Это признак усиления борьбы между банками и МФО, поясняет гендиректор «Эквифакса» Олег Лагуткин. «В последнее время на рынке можно встретить микрозаймы, предоставленные по ставкам, приближенным к кредитным. Постепенно граница стирается», — отмечает он.

В некоторых крупных микрофинансовых компаниях подтверждают приток заемщиков из банков.

По итогам первого квартала 2021 года около 5% клиентов имели действующие кредиты в банках, на конец года их было 4,5% от общего количества, оценивает генеральный директор IDF Eurasia в России (бренд MoneyMan) Ирина Хорошко.

«65% людей, подавших заявки на получение займов в Webbankir в первом квартале 2021 года, имеют активные кредиты в банках. Это примерно на 5 п.п. больше, чем годом ранее», — говорит гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев.

В 2020 году в кратчайшие сроки «чистые» банковские клиенты вошли в категорию «смешанных» (тех, кто имеет ссуды и в банках, и в МФО), утверждает гендиректор МФК «Займер» Роман Макаров. По его оценкам, до кризиса, в январе-феврале прошлого года, около 46% новых клиентов, которые обращались за займами «до зарплаты» (PDL), имели опыт кредитования только в банках. К концу года их доля сократилась вдвое. «На фоне социально-экономической нестабильности люди активно приобретали опыт сотрудничества с МФО, а значит, пополняли категорию «смешанных» клиентов», — поясняет собеседник РБК.

«Максимальный пик перетока банковских клиентов мы испытали в период с июня по ноябрь 2020 года. В начале 2021 года данный тренд не повторялся», — говорит управляющий партнер финтех-группы «Финбридж» (бренды «Деньги сразу», Lemon.online) Леонид Корнилов. Но при этом обратного перетока клиентов в банки тоже не происходит.

В группе Eqvanta (бренды «Быстроденьги» и «Турбозайм») сообщили, что в 2020–2021 годах доля «банковских» заемщиков снижалась, но «исключительно за счет притока клиентов, не имеющих кредитной истории». «МигКредит» также не фиксировал изменений из-за своей стратегии по наращиванию привлечения клиентов, берущих займы «до зарплаты», пояснили в компании.

Что толкает россиян в МФО

В 2020 году доля россиян, которые обращаются за займом в МФО, уже имея просрочку по банковским кредитам, достигла максимума с 2018 года, отмечал ЦБ. С января по октябрь показатель увеличился на 1,9 п.п., до 14,8%. В Банке России связывали это с последствиями пандемии коронавируса и снижением доходов населения.

Переток клиентов из банков в МФО — это естественный процесс в кризис, говорит заместитель гендиректора по рискам и бизнес-анализу «МигКредит» Артем Быков. Речь идет о заемщиках, у которых снизился и доход, и качество платежной дисциплины. По его словам, в 2021 году тенденция будет сохраняться, но «клиенты, которые будут иметь возможность вернуться в банк, безусловно, в него вернутся».

В 2020 году МФО стали активнее развивать среднесрочные займы (IL, Installments Loans), которые выдаются на несколько месяцев, напоминает Пономарев: «Этот продукт приближен к классическому банковскому потребительскому кредитованию. К слову, по данным ЦБ, в конце 2020 года занять свыше 60 тыс. руб. на год и дольше можно было в среднем под 37,7% годовых, а свыше 100 тыс. руб. — всего под 29,7%. Это вполне сопоставимо со ставками в банковском секторе».

МФО пользуются ситуацией, которая сложилась на рынке: с конца прошлого года они смягчили требования к заемщикам и смогли удовлетворить отложенный спрос граждан на кредитные средства после пика пандемии, считает замдиректора группы рейтингов финансовых институтов АКРА Сурен Асатуров. «Сохраняться такая тенденция будет, скорее всего, на протяжении следующих 12 месяцев, постепенно ослабевая по мере ожидаемого восстановления экономики», — прогнозирует эксперт. МФО действительно «открутили гайки» быстрее, чем универсальные и некоторые розничные банки, соглашается директор по банковским рейтингам «Эксперт РА» Иван Уклеин.

Заемщики, которые имели или сейчас имеют банковские кредиты, считаются более надежными, говорит Хорошко: «Просрочка по таким клиентам минимальна, так как у них лучше дисциплина, более высокий уровень дохода, а также уровень финансовой грамотности. Такие клиенты предпочитают сразу брать более крупный займы и на более длительный срок». Более высокое качество банковских заемщиков также отмечают в «МигКредите» и группе Eqvanta.

Микрофинансовые компании действительно очень лояльны к банковским клиентам, но при условии, что такие заемщики не допускали просрочек, подчеркивает Пономарев.

Человек, имеющий кредит в банке, но ни разу не бравший микрозаймы, с большой долей вероятности столкнется с отказом в крупных МФО, не соглашается управляющий директор компании «Лайм-Займ» Олеся Киселева. По ее словам, риски в банках и МФО оцениваются по разным критериям и у клиентов кредитных организаций нет значительного преимущества.

Сколько микрозаймов взяли россияне в кризис

По данным Банка России, по итогам 2020 года задолженность населения по микрозаймам выросла на 10%, до 188 млрд руб. Всего МФО одобрили за год выдачу ссуд на 417 млрд руб., что лишь немногим больше выдач 2019 года. На физлиц пришлось 87,5% этой суммы, или 365 млрд руб. — почти на 2% меньше, чем в докризисный год. Объем же выданных займов «до зарплаты» упал на 9,7%, до 159 млрд руб., а выдачи среднесрочных ссуд увеличились на 5,1%, до 206 млрд руб.

Юлия Кошкина

По материалам: “РБК”