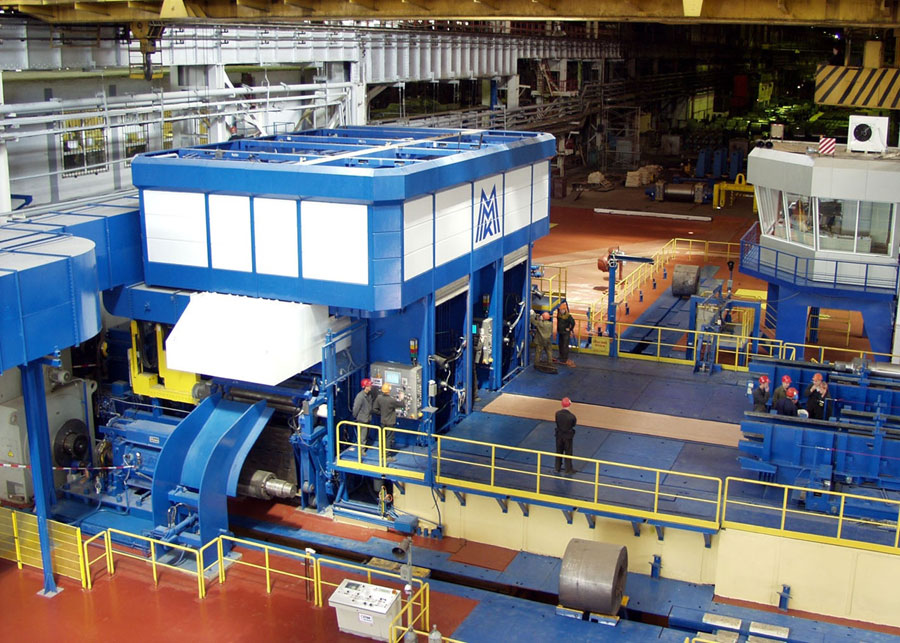

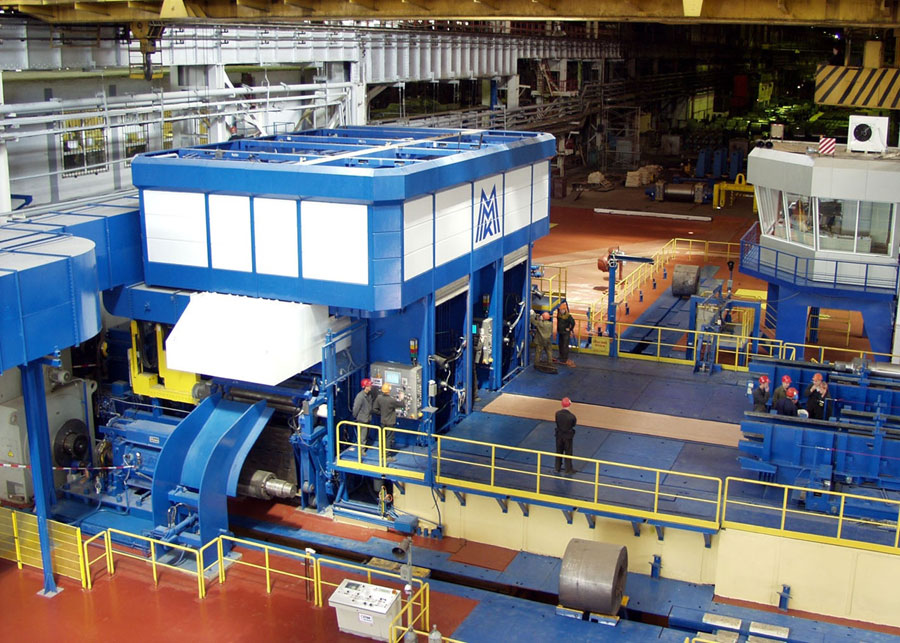

Два трейдера полтора года манипулировали акциями ММК

ЦБ уличил двух сотрудников брокерской «дочки» ММК в манипуляциях с ценными бумагами металлургической компании. Их доход составил 89 млн рублей, но большую его часть трейдеры «слили» на обычной торговле на фондовом рынке.

Два магнитогорских трейдера Данил Шейнин и Ирина Мулявко обманули Магнитогорский металлургический комбинат (ММК) на 89 млн рублей, занимаясь манипулированием его акциями на Московской бирже, рассказал журналистам в ходе пресс-конференции 16 ноября директор департамента противодействия недобросовестным практикам Банк России Валерий Лях.

Оба финансиста были специалистами по брокерской деятельности в ИК «ММК-Финанс», которая имеет лицензию профучастника рынка и выступает маркетмейкером для бумаг своей материнской компании ММК. Как сообщил представитель ЦБ, Ирина Мулявко отрыла брокерский счет в сторонней компании и передала логин и пароль от учетной записи своему коллеге Данилу Шейнину, с которым она сидела в одном кабинете. В дальнейшем этот счет использовался в операциях, которые трейдеры многократно осуществляли в период с мая 2015 по ноябрь 2016 года по двум схемам.

Первая схема была завязана на использовании услуг маркет-мейкинга, которые предоставляла ИК «ММК-Финанс» по акциям металлургического комбината. Технически она была довольно простой: Шейнин выставлял от физического лица (со счета Мулявко) завышенные заявки на покупку акций компаний, потом со счета маркетмейкера их удовлетворял, поcле чего выставлял противоположные заявки в обратную сторону, которые также удовлетворял маркет-мейкер, рассказал Валерий Лях.

Вторая схема представляла собой манипуляции с 38 выпусками облигаций, среди которых были бумаги «Башнефти», «Вымпелкома», «Газпромнефти», «Магнита», «Мегафона», НЛМК и других. Шейнин покупал на рынке облигации по одной цене, а уже потом продавал их своему работодателю ИК «ММК-Финанс» по завышенному ценнику.

При помощи первой схемы трейдеры заработали 79,5 млн рублей, благодаря второй — 9,5 млн рублей. Однако 75% средств, полученных на манипулировании, недобросовестные финансисты проиграли на фондовом рынке — они торговали не только с маркет-мейкером, но и проводили обычные клиентские операции с ценными бумагами, добавляет Валерий Лях. Фактическая прибыль трейдеров составила 22,5 млн руб. Все деньги, которые Мулявко выводила со счета через отделения банков и онлайн-банк, она передавала Данилу Шейнину, отмечает представитель ЦБ.

Итоговая сумма ущерба, причиненного компании «ММК-Финанс», еще подсчитывается, но может даже превысить 89 млн рублей, уточнил Лях.

Как ЦБ выявил схему

Основанием для проверки компании стал собственный мониторинг Центробанка. По словам Ляха, ни у ММК, ни у «ММК-Финанс» практически не было возможности выявить схему, поскольку ключевой принцип биржевого рынка — это анонимность, и в ходе торгов компания не видит своих контрагентов. Никакие санкции к ИК «ММК-Финанс» применяться не будут, подчеркнул Лях.

«Мы увидели достаточно подозрительную систему совершения операций маркет-мейкера ММК — постоянно некоторые лица оказываются в прибыли, и круг этих лиц достаточно стабилен, что является аномальной ситуацией. В рамках проверки мы выявили, что ключевое лицо, которое получает прибыль — это сотрудница компании «ММК-Финанс» Ирина Мулявко, однако операции с ее счета совершал Данил Маркович», — говорит представитель ЦБ.

Регулятора насторожили необычайно широкие спреды по марткетмейкерским операциям, который проводила ИК «ММК-Финанс». Как правило, маркетмейкер на рынке удерживает достаточно узкий спред по бумаге —примерно 0,3%. «Мы увидели, что спред у «ММК-Финанс» регулярно нарушался и достигал 0,6%-4,5%», — говорит Лях. Вторая подозрительная черта – это агрессивное удовлетворение «ММК-Фианнс» чужих заявок, перечисляет Лях. Непосредственно расследование по манипулированию проходило достаточно быстро — Банк России обратил внимание на манипулирование в начале 2017 года.

Что будет с трейдерами

В пресс-службе ММК заявили, что оба сотрудника брокерской «дочки» были отстранены от выполнения своих профессиональных обязанностей и впоследствии уволены. «Инвестиционная компания направила в правоохранительные органы соответствующее заявление о возбуждении уголовного дела и оказывает всестороннее содействие правоохранительным органам и Банку России в установлении признаков преступления», — отмечается в комментарии компании.

Проблема российского законодательства заключается в том, что сделками по манипулированию признаются только те операции, где есть существенное отклонение цены от рыночной (рассчитывается Мосбиржей по многим параметрам), говорит Лях. В случае с Шейниным и Мулявко объем сделок, попадающих под это определение, составляет 80,5 млн рублей из 89 млн рублей. В дальнейшем ЦБ планирует реформировать институт маркет-мейкерства в России, а также выступить за поправки в закон о манипулировании, чтобы расширить это понятие за пределы сделок с существенным отклонением цены.

По словам Валерия Ляха, действия, совершенные Шейниным и Мулявко, потенциально являются нарушением главы 22 УК РФ «Преступление в сфере экономической деятельности» (манипулирование рынками ценных бумаг, сопряженное с извлечением излишнего дохода в особо крупныом размере), за которое им грозит лишение свободы сроком до 7 лет.

Опрошенные Forbes юристы соглашаются с правовой оценкой деятельности обоих трейдеров. По словам юриста Herbert Smith Freehills Дениса Морозова, эти нарушения сложно квалифицировать как мошенничество, поскольку состав манипулирования рынком довольно специфический и включает строго определенные деяния.

«Несмотря на наличие корыстных мотивов и признаков злого умысла, речь идет именно о манипулировании рынком, то есть о совершении операций с финансовыми инструментами, направленных на отклонение цены, спроса и предложения от уровней, которые бы сформировались без такого воздействия, и причинивших крупный ущерб физическим, юридическим лицам, государству, либо сопряженных с извлечением излишнего дохода», — добавляет руководитель юридического департамента «Алор Брокер« Надежда Подкорытова.

Действия трейдеров подпадают под статью 185.3 УК РФ «Манипулирование рынком», уточняет она. «Поскольку речь идет об особо крупном размере, в качестве меры ответственности судом может быть избран штраф в размере от 500 тыс до 1 млн рублей, так же предусмотрена возможность запрета заниматься определенным видом деятельности на срок до 3 лет, в худшем случае — лишение свободы на срок до 7 лет», — подчеркивает эксперт.

Чем опасны такие практики

Манипулирование рынком акций как таковое всегда несет в себе угрозу для миноритарных акционеров, которые могут потерять часть капитала из-за искусственного снижения котировок бумаг, напоминает начальник отдела анализа рынков компании «Открытие Брокер» Константин Бушуев. Также недобросовестные практики способствуют искажению биржевого ценообразования и возникновению иллюзорных инвестиционных идей, которые могут привести к массовым потерям.

«Недобросовестные трейдеры могут разогнать цены на низколиквидные акции, что привлечет в эти бумаги инвесторов. А потом, когда искусственный элемент будет устранен, у последних возникнут проблемы с продажей купленых активов», — приводит пример финансист.

Заместитель генерального директора по инвестициям ИК «Универ Капитал» Дмитрий Александров добавляет, что в случае с низколиквидными активами даже законопослушный маркетмейкер может ненароком вызвать резкие колебания котировок, если он выставит заявку на слишком большую сумму. Если же маркетмейкер совершает такие операции намеренно в целях манипулирования — это вносит большие помехи в торги этими бумагами, что может плохо закончиться для инвестора, привлеченного возросшей волатильностью.

Ситуация с акциями ММК — не первый случай манипулирования на рынке ценных бумаг, выявленный регулятором. 11 октября 2017 года ЦБ рассказывал о схеме, организованной казанским экс-трейдером банка «АК Барс» Артемом Люлинским. Он был уполномоченным ИК «Ак Барс Финанс» и параллельно имел счет как физичекое лицо у стороннего брокера. Трейдер покупал на личный счет бумаги по одной цене , после чего выставлял заявку по цене на 2,4-4% выше, которую удовлетворял ИК «Ак Барс Финанс». Такие операции Люлинский проводил с 2011 по 2016 год и заработал на них порядка 77 млн рублей.

В конце 2016 года ЦБ сообщал о выявлении аналогичной схемы манипулирования, разработанной начальником отдела торговли акциями Deutsche Bank Юрием Хиловым. Она действовала в 2013–2015 годах. Хилов и его родственники заработали на манипулировании акциями 255 млн рублей.

Юлия Титова, Данил Седлов

Источник: “Forbes”