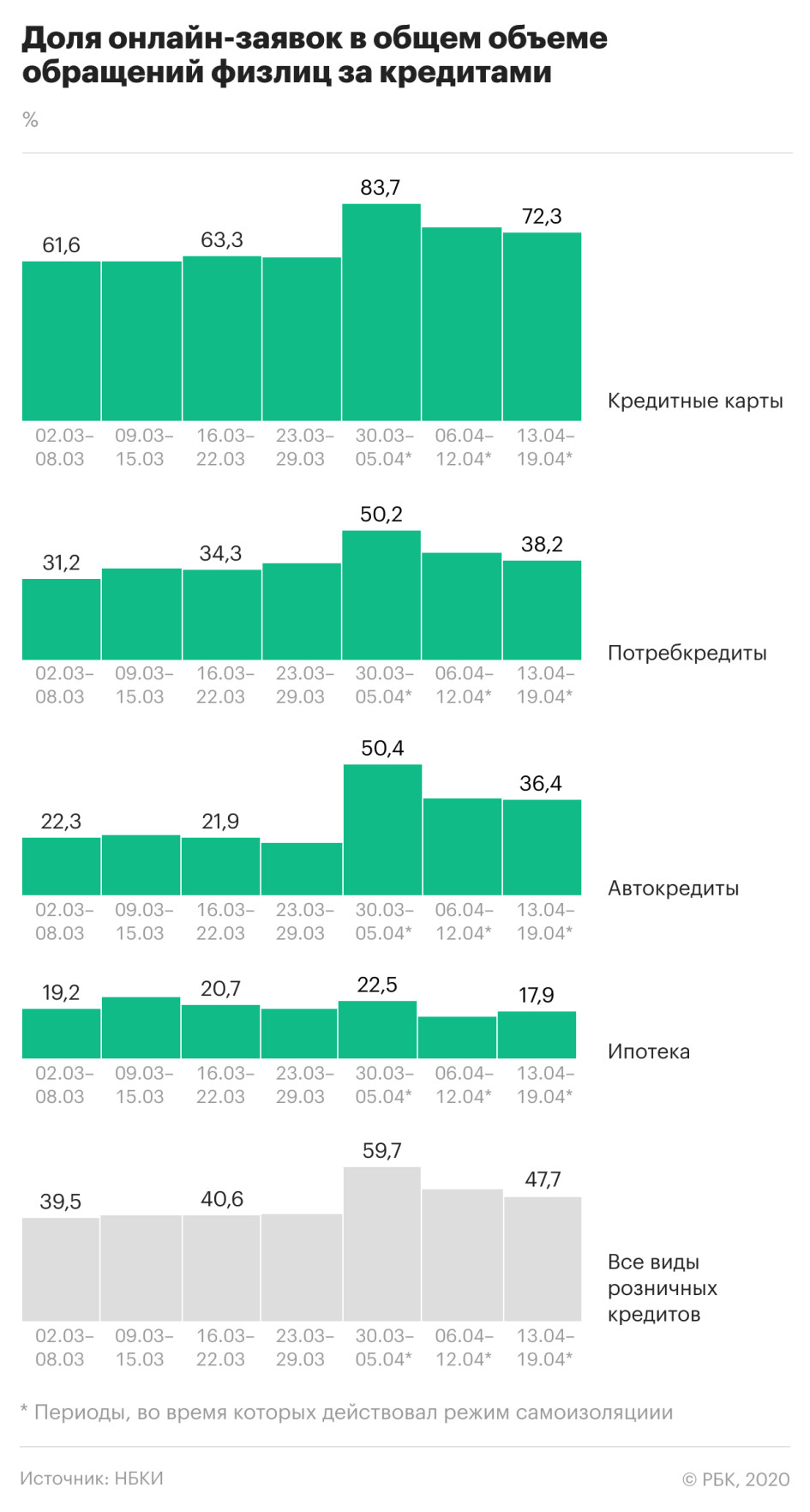

После взлета популярности онлайн-заявок на кредиты на первой неделе самоизоляции россияне стали возвращаться за этой услугой в офисы банков. На третьей неделе апреля доля онлайн-заявок вновь упала ниже 50%, выяснили в НБКИ

Введение режима самоизоляции из-за пандемии повысило значимость онлайн-кредитования: в первую нерабочую неделю в России доля заявок на ссуды, поданных через банковские дистанционные каналы, выросла почти в полтора раза, с 41,5 до 59,7%. Такую статистику приводит Национальное бюро кредитных историй (НБКИ), которое входит в топ-3 на российском рынке (данные есть у РБК). В течение апреля, несмотря на сохранение режима самоизоляции во многих регионах, этот показатель упал — на третьей неделе месяца он снизился до 47,7%.

В абсолютном выражении количество дистанционных обращений за новыми ссудами изменилось незначительно (1,06 млн против 1,02 млн), следует из данных НБКИ. Однако общее число кредитных заявок, поданных как онлайн, так и в отделениях, после резкого падения в начале апреля вернулось к росту, писал РБК. Таким образом, доля онлайн-заявок снизилась из-за увеличения обращений за кредитами через офисы.

В нескольких банках РБК подтвердили тренд на снижение доли заявок онлайн во второй половине апреля по сравнению с началом месяца.

Какие кредиты россияне стали активнее брать онлайн

Самый заметный рост доли заявок через дистанционные каналы произошел в автокредитовании: если до объявления режима самоизоляции показатель составлял 20%, то в первую неделю апреля доля онлайн-обращений увеличилась более чем в два раза, до 50,4%. Удержать этот уровень не удалось — в период с 13 по 19 апреля доля онлайн-заявок на автокредиты упала до 36,4%. Тем не менее в абсолютном выражении количество обращений через дистанционные каналы увеличивалось.

В первую нерабочую неделю апреля 83,7% обращений за кредитными картами оформлялись в интернете (рост на 20,8 п.п. по сравнению с мартом). Во второй половине месяца показатель снизился до 72,3%, хотя по-прежнему превышает средние значения марта. В абсолютном выражении количество онлайн-заявок на получение карт снижалось на протяжении трех недель в апреле.

С начала режима самоизоляции в онлайн перешли больше половины заявок на потребкредиты, по сравнению с последней неделей марта рост составил 13,2 п.п. Однако уже на третьей неделе апреля доля онлайн-заявок начала возвращаться к «докарантинным» уровням. Тогда же сократилось и количество таких обращений от клиентов.

Самоизоляция меньше всего отразилась на поведении претендентов на ипотеку. Доля онлайн-заявок на этот кредитный продукт на пике составляла всего 22,5% и едва отличалась от показателей марта. В период с 13 по 19 апреля показатель снизился до 17,9%. Количество дистанционных обращений за ипотекой резко упало в апреле.

Почему заемщики вернулись в офлайн

В первую нерабочую неделю апреля рост доли онлайн-заявок был обусловлен общим снижением потока входящих обращений, говорит директор по маркетингу НБКИ Алексей Волков.

Временный всплеск дистанционных обращений также может быть связан с массовыми попытками клиентов «протестировать» этот канал — заемщики опасались, что возможность посетить банк появится нескоро, замечает младший вице-президент — аналитик агентства Moody’s Светлана Павлова.

В банке «Открытие» считают, что на поведение клиентов мог повлиять режим работы банковских отделений. «Если в начале апреля большинство офисов было закрыто, то сейчас количество открытых офисов гораздо больше, соответственно, у клиентов и больше возможностей подать заявку оффлайн», — пояснил представитель кредитной организации.

К середине месяца российские заемщики поняли, как применяются ограничения в условиях пандемии, и вернулись к привычному сценарию обращения за кредитами, считает заместитель директора группы рейтингов финансовых институтов АКРА Михаил Полухин. Пока не все клиенты готовы брать кредиты онлайн чисто психологически, признает Меньшиков из Росбанка: «Кроме того, люди просто устали сидеть дома, а визит в банк — это по нынешним временам целое приключение».

Еще одна из причин — вера клиентов в более высокую вероятность одобрения кредита при очном визите в отделение, считает директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин: «Личный фактор не работает с машиной. Кроме того, в анкете не все можно описать, а для определенной части населения устное общение гораздо проще и привычнее письменного».

В онлайне уровень одобрения всегда ниже, соглашается Волков: «Это связано со спецификой работы в онлайне — входящий поток заявок там, как правило, что называется, «грязнее». Много заявок не проходит процедуры верификации и противодействия недобросовестным практикам».

Юлия Кошкина

По материалам: “РБК”