Банки отклонили 2/3 обращений за кредитами от зарплатных клиентов

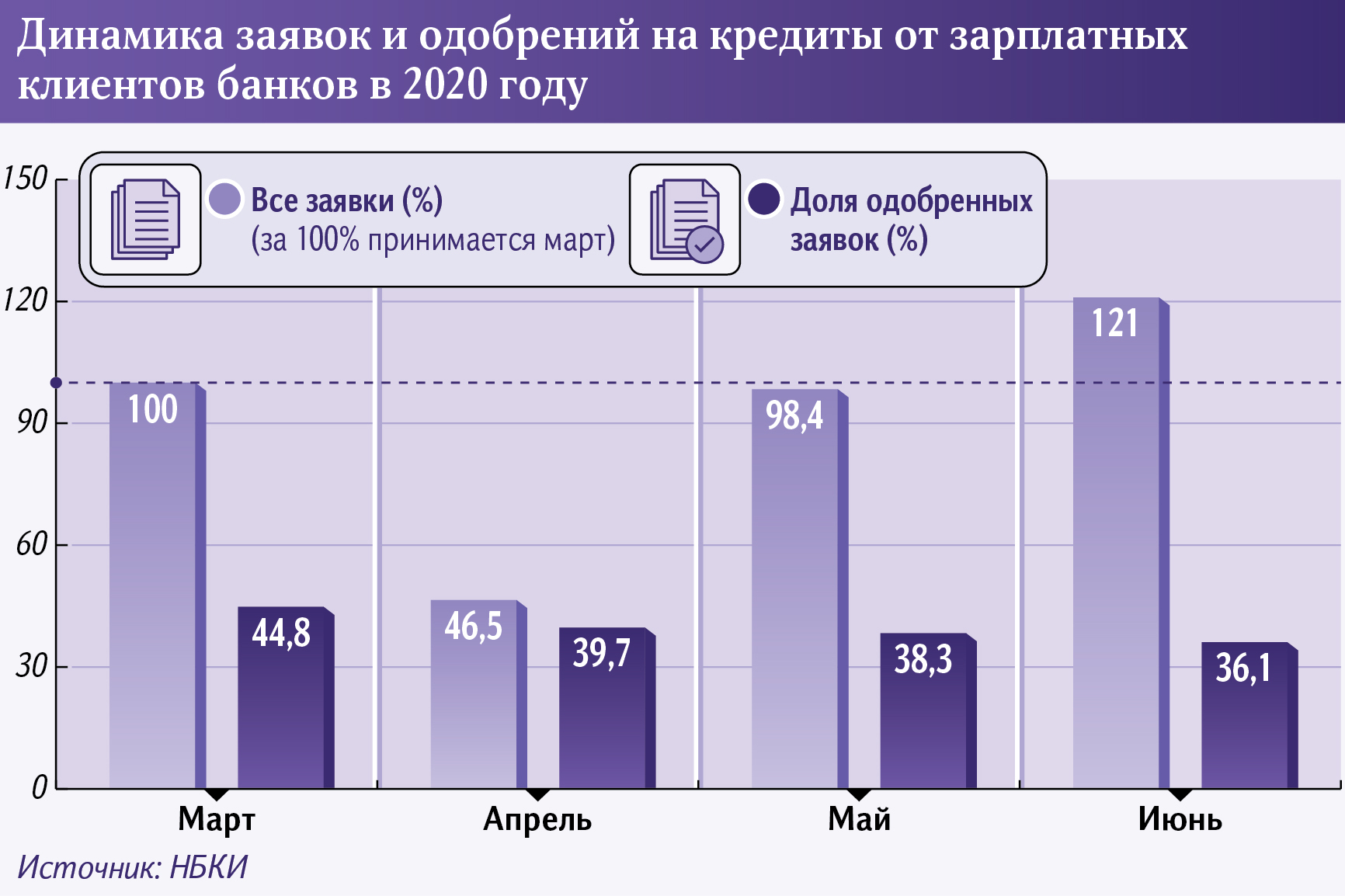

Банки в разгар коронавирусного кризиса всё чаще отказывают в потребкредитах даже зарплатным клиентам, которые считаются самыми надежными. В июне нынешнего года положительное решение принималось только в одном из трех случаев, что стало минимальным значением с начала пандемии. Хотя именно зарплатники обеспечили в июне прирост заявок на 21% по сравнению с началом кризиса. В марте банки одобряли почти половину заявок от клиентов этой категории. Об этом говорится в исследовании Национального бюро кредитных историй (НБКИ), с которым ознакомились «Известия». Эксперты связывают и увеличение запросов на заемные средства, и низкую долю одобрения со снижением доходов таких заемщиков, а также ужесточением политики банков по выдаче кредитов. Смягчения можно ожидать ближе к IV кварталу, прогнозируют аналитики.

Замещенный доход

По данным 4 тыс. кредиторов, передающих информацию в НБКИ, количество заявок на потребкредиты от их зарплатных клиентов выросло в июне на 21% по сравнению с мартовскими значениями. Это единственный показатель спроса на розничные кредиты, продемонстрировавший рост за три месяца в условиях продолжающихся ограничительных мероприятий в связи с распространением коронавируса, отмечается в исследовании.

В апреле этот показатель по сравнению с мартом упал более чем вдвое (до 46,5%), свидетельствуют данные НБКИ. В мае запрос на кредиты со стороны зарплатников практически восстановился, а в июне произошел существенный рост. Если говорить о показателе в целом по рынку, то в первый летний месяц объем поданных заявок составил всего 81% от мартовских значений. Таким образом, именно зарплатники обеспечили основной прирост спроса на заемные средства.

Как полагает директор НБКИ по маркетингу Алексей Волков, такая ситуация стала следствием того, что при ужесточении условий кредитования розничных клиентов банки начали ориентироваться на наиболее надежных своих заемщиков.

— Поэтому ориентировали маркетинговую политику на привлечение зарплатных клиентов, что и привело к увеличению спроса с их стороны, — пояснил он.

Кроме того, отмечает эксперт, рост количества заявок от зарплатных клиентов произошел и за счет наиболее нуждающихся категорий, в том числе тех, чьи доходы упали с момента начала пандемии.

Действительно, во II квартале 2020-го, по официальной статистике, реальные располагаемые доходы населения снизились на 8% по сравнению с аналогичным периодом прошлого года.

— Несмотря на то что сотрудники многих предприятий, пострадавших от коронавирусных ограничений, сохранили свои рабочие места, они стали получать на 50–60% ниже своего докризисного дохода, — соглашается старший аналитик банковских рейтингов Национального рейтингового агентства (НРА) Надежда Караваева.

Таким образом, можно предположить, что в июне, когда ограничительные меры начали постепенно ослаблять, зарплатники попытались заместить падение своих доходов за счет кредитования, считают эксперты. В том числе и для обслуживания уже существующих обязательств, например ипотеки.

Большинству — отказ

Однако на фоне роста заявок от зарплатных клиентов банки последовательно сокращали долю одобрений. Если в марте было принято 44,8% положительных решений, то в апреле — 39,7%, в мае — 38,3%, а в июне — 36,1%. И хотя в целом по рынку этот показатель в июне был еще ниже (28,9%), снижение доли одобрения именно по зарплатникам говорит о максимальном ужесточении политики банков по выдаче кредитов. Об этом может свидетельствовать и то, что существенно снизилась доля онлайн-заявок от таких клиентов — с 10% в марте до 2% в июне, то есть банки могли затребовать большее количество подтверждающих документов от заемщиков.

Эксперты объясняют и снижение доли одобрений падением доходов граждан. Причем в отношении зарплатников банки лучше осведомлены об уменьшении поступлений на их счета.

— Что могло стать причиной снижения уровня положительных решений, — объяснил Алексей Волков.

Надежда Караваева также отмечает, что банки видят все потоки доходов и трат зарплатников, что позволяет им лучше оценивать платежеспособность таких клиентов.

Однако кредитные организации всё равно не могут воссоздать полную картину финансового состояния и уровня долговой нагрузки, даже если речь идет о зарплатниках. По мнению экономиста «БКС Премьер» Антона Покатовича, многие клиенты, которые ушли на льготные кредитные каникулы, в настоящий момент не могут предоставить необходимого подтверждения ухудшения своего материального состояния из-за различных факторов бюрократии.

— В результате такие заемщики могут находиться в поиске источников рефинансирования своих обязательств, подавая в банки соответствующие заявки на предоставление новых заемных средств. В свою очередь, кредитные организации отказывают им из-за отсутствия возможностей провести релевантную оценку их финансового состояния, — уточнил эксперт.

Надежда Караваева согласна, что снижение уровня одобрений связано не только с ужесточением требований к уровню дохода заемщика, но и с показателем его долговой нагрузки. Например, с учетом уже имеющихся кредитов и снижения доходов многие претенденты на заемные средства вынуждены направлять на выполнение обязательств более 40% заработанного.

В ЦБ воздержались от комментария о том, с чем может быть связано снижение показателя.

Вытянут — не вытянут

Удастся ли зарплатникам, невзирая на снижение доверия к их финансовому состоянию, обеспечить рост рынка потребкредитования? По словам Алексея Волкова, можно сказать, что в июне такие клиенты несколько смягчили падение рынка, но в целом на общую картину не повлияли. После снижения в апреле и мае, если исключить ипотеку, в июне рынок необеспеченного кредитования вырос всего на 0,7%.

— Это связано, на наш взгляд, со сменой модели потребления, прежде всего у заемщиков, хорошего кредитного качества. Они снижали кредитную активность вне зависимости от того, зарплатный банк или нет, — уверен эксперт.

По прогнозу Надежды Караваевой, уже в III квартале банки могут начать смягчать свою политику. Что, безусловно, повлияет на объемы кредитования. Хотя эксперт оговаривается, что с учетом падения реальных доходов этот процесс может быть отложен на последний квартал года.

Антон Покатович полагает, что большее влияние на рынок кредитования населения оказывают меры бюджетной поддержки потребительского спроса. Без них, уверен эксперт, портфель потребкредитов по итогам года мог сократиться на 5–10%, а в нынешних условиях возможен рост на 5–7%.

Анна Каледина

По материалам: “Известия”