Ситуация на рынке российского госдолга продолжает накаляться по мере того, как цены облигаций федерального займа стремительно катятся вниз, а план Минфина по займам трещит по швам

Из запланированного на квартал триллиона рублей к середине февраля правительству удалось привлечь на рынке лишь 129 млрд. Госбанки, вложившие в ОФЗ почти 3 трлн рублей в прошлом году, не спешат кредитовать бюджет, сведенный с дефицитом в 2,7 трлн рублей.

Сбербанк и ВТБ готовы увеличить покупки долга правительства, почти синхронно заявили во вторник Герман Греф и Андрей Костин.

По словам Грефа, для этого нужно, чтобы Минфин добавил в портфель размещений «флоатеры» – бумаги с плавающей ставкой, меняющейся вслед за рынком.

Флоатеры де-факто компенсируют банкам за счет бюджета риски повышения процентных ставок: если ставки растут, доходность бумаг идет вверх, и Минфину приходится платить больше в виде процентов по долгу. Поэтому ведомство предпочитает классические ОФЗ, где риски несут уже банки: рост доходности транслируется в снижение цены, и инвестор теряет на переоценке портфеля.

Рынок воспринял заявления Грефа негативно: вялые попытки утреннего роста захлебнулись в распродаже. По итогам торгов во вторник индекс RGBI просел еще на 0,4% и четвертый раз подряд обновил минимум с апреля.

6-летние ОФЗ 26207 подешевели на 0,34% за день 4,3% с начала года; 10-летние ОФЗ 26218 завершили в минусе шестой день подряд, чего рынок не видел с октября. Доходность и 19-летнего выпуска впервые за 10 месяцев поднялась выше 7% годовых.

Последние 2 года инвесторы жили в парадигме того, что Банк России постоянно снижал ставку т охотно покупали ОФЗ в ожидании того, что из-за мягкой политики ЦБ доходности по ним будут только снижаться, а их цены – расти, рассказывает президент ИГ «Московские партнеры» Евгений Коган.

То есть инвестор, по сути, зарабатывал дважды – на приросте цен и на купонном доходе. Но последнее заседание ЦБ поменяло парадигму: регулятор объявил, что потенциал снижения ключевой ставки исчерпан, а впереди – ее движение в «нейтральный диапазон 5-6%».

Рынок убеждается в том, что ключевую ставку больше опускать не будут, ужесточение политики нашего ЦБ, по всей видимости, неизбежно, а значит будет идти понижающее давление на цены наших гособлигаций, что повысит их доходности, отмечает Коган.

«Наиболее принципиальный момент – будут ли в дальнейшем размещаться флоутеры, ведь именно они обеспечили досрочное выполнение плана Минфина осенью (недавно представители ведомства отвергали вероятность появления флоутеров на аукционах)», – пишет экономист банка Центрокредит Сергей Суверов.

Замглавы Минфина Тимур Максаков на прошлой неделе ответил отрицательно: у ведомство пока не планирует возвращаться на первичный рынок с флоатерами.

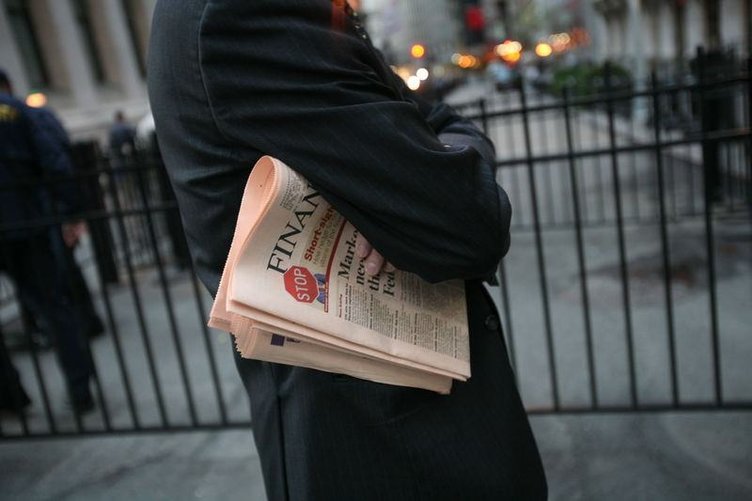

По материалам: “Finanz.ru”