Интернет-гиганты, такие как Google и Facebook, должны начать делиться доходами от деятельности в России, считает российский Минфин. Сейчас они уводят эти прибыли от налогообложения и бюджет несет потери, утверждает ведомство

Минфин в поисках новых источников пополнения казны начал прорабатывать варианты ужесточения налоговой нагрузки на глобальных поставщиков цифровых услуг. Ведомство хочет изменить подходы к налогообложению так, чтобы цифровые корпорации вроде Google, Facebook и Apple делились доходами от российской аудитории с российским бюджетом, а не платили налог на прибыль только по месту регистрации головного офиса. Такое положение появилось в новом проекте «Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2020 год и плановый период 2021 и 2022 годов», опубликованном на этой неделе.

Налоги утекают в гавани

Технологические гиганты (социальные сети, поисковые сервисы, маркетплейсы) работают по всему миру, но в общем случае платят налог на прибыль, которую генерирует клиентская база из разных стран, по месту регистрации штаб-квартиры.

Именно поэтому многие компании переносят штаб-квартиры в низконалоговые юрисдикции. Например, европейские офисы Google, Facebook, Microsoft зарегистрированы в Ирландии, где ставка налога на прибыль составляет всего 12,5%. Туда же перенес штаб-квартиру российский разработчик компьютерных игр Playriх. Транснациональные компании перевели в низконалоговые юрисдикции практически 40% прибыли, или $600 млрд, в 2015 году, причем одной только Ирландии досталось более $100 млрд, оценивало американское Национальное бюро экономических исследований.

Минфин предлагает изменить российское законодательство таким образом, чтобы цифровые компании декларировали доходы для налогообложения в тех юрисдикциях, где находятся их пользователи. Это позволит справедливо распределять налоги и не допустить бюджетные потери, отмечают в Минфине.

«Существенные недостатки в принципах налогообложения цифровых компаний приводят в настоящее время к тому, что эффективная ставка обложения прибыли таких компаний оказывается значительно меньше, чем для компаний других отраслей», — указывают в министерстве.

Пресс-служба Минфина не ответила на вопрос РБК, когда ожидать конкретных законодательных инициатив. «Этот вопрос еще предстоит детально прорабатывать», — ответили там. РБК запросил мнение об этой инициативе у представительств ИТ-холдингов в России. Пресс-служба «Google Россия» воздержалась от комментариев, остальные не ответили оперативно.

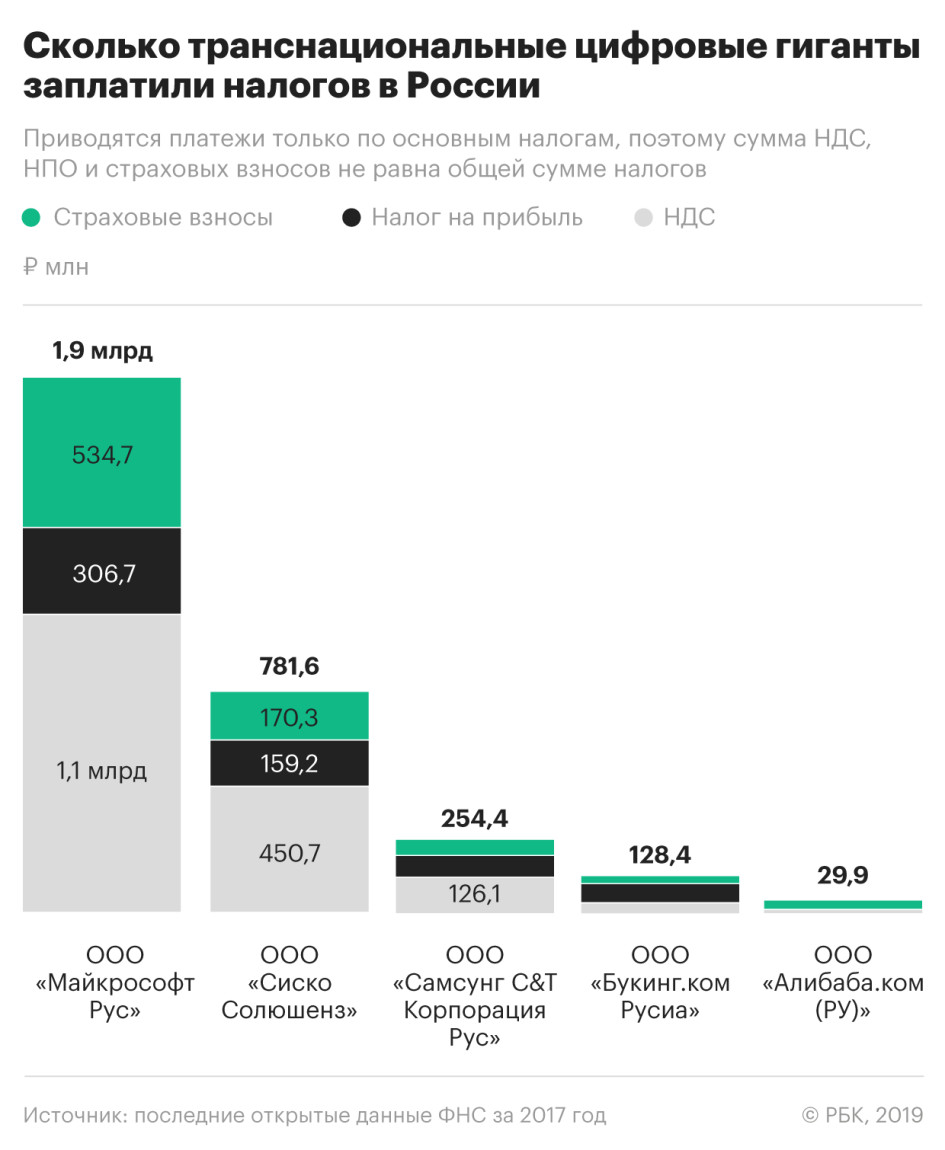

Пока налог на прибыль в России платят только российские «дочки» транснациональных компаний. В последних открытых данных ФНС за 2017 год приводятся данные по меньшей мере пяти из них.

Глобальная проблема

ОЭСР подняла проблему несправедливого распределения налогов транснациональных ИT-корпораций еще в 2015 году. Выработка новых подходов стала задачей № 1 плана G20 по противодействию размыванию налогооблагаемой базы (BEPS).

ОЭСР рассматривает три варианта решения проблемы:

- Обязать компании показывать часть прибыли в странах проживания пользователей, даже если у них там нет офиса. Проблема в том, как точечно определить, какая доля прибыли приходится на ту или иную страну.

- Признавать нематериальные активы как созданные в той стране, где работает компания. Страна сможет облагать налогом всю или часть прибыли от таких активов. Оставшаяся будет распределяться между подразделениями компании по правилам трансфертного ценообразования.

- Определять степень экономического присутствия компании в конкретной стране в зависимости от размера выручки, наличия базы местных пользователей, поддержки сайта на национальном языке, онлайн-продаж и т.д. Доходы компаний с существенным экономическим присутствием могут быть обложены налогом у источника их выплаты, но так, чтобы не возникало двойного налогообложения.

Налог на цифровые услуги

Пока ОЭСР не выработала единый подход для регулирования стремительно растущей цифровой экономики, в некоторых странах принимают самостоятельные решения.

Еврокомиссия в 2018 году предложила ввести в ЕС трехпроцентный цифровой налог с местной выручки цифровых гигантов. Первой страной, которая ввела такой налог, стала Франция (ретроспективно с 1 января 2019 года). Налог по ставке 3% платят цифровые компании с суммарным доходом по всему миру от €750 млн, более €25 млн из которых принесли французские пользователи. Облагается не весь глобальный доход, а только та его часть, которую генерируют клиенты конкретного цифрового сервиса во Франции.

Для определения местоположения пользователей цифровые компании должны отслеживать их IP-адреса, пояснил РБК партнер КПМГ в России и СНГ Иларион Леметюйнен. Ожидается, что налог принесет в бюджет Франции более €500 млн в 2019 году.

«Это своеобразный налог за контакт с потребителями, которые с экономической точки зрения фактически приравниваются к нематериальным активам», — объяснил эксперт. Неважно, в какой стране штаб-квартира цифровой компании, — важно, где находится потребитель ее товаров и услуг.

В Великобритании цифровой налог начнут взимать с апреля 2020 года, в Италии — с января 2021 года. «С высокой долей вероятности успешный опыт будет тиражирован другими государствами, в том числе и Россией», — ожидает эксперт.

Проблема локализации прибыли

ОЭСР не одобряет несогласованные односторонние меры разных стран, которые могут сдерживать инвестиции и экономический рост, и выступает за единый международный подход. Организация планирует прийти к согласию к концу 2020 года.

«Во многом выработку единого подхода подрывают такие низконалоговые страны, как Ирландия и Люксембург, где аккумулируют прибыль многие ИТ-гиганты. Они не хотят добровольно отказываться от таких инвестиций», — отмечает главный аналитик Российской ассоциации электронных коммуникаций Карен Казарян. «Проблема порождает огромное количество споров. Страны будут сражаться за налоги», — констатирует партнер Paragon Advice Group Александр Захаров.

Главная сложность в том, как рассчитать, какая доля прибыли мультинациональной корпорации приходится на ту или иную страну. «Что важнее при определении стоимости нематериальных активов: в какой стране был написан исходный код или где он был существенно доработан? Это все равно что решать, что важнее в машине — двигатель или корпус», — рассуждает Захаров.

Одним из инструментов решения этой проблемы может стать международный обмен данными об операциях транснациональных компаний CbCR (Сountry-by-Country reporting). Эти отчеты, которые получает и ФНС России, призваны раскрывать финансовые показатели в разбивке по странам их присутствия. Однако страны обмениваются отчетами только о деятельности групп с общим годовым оборотом более €750 млн. «Это огромный порог, и данные многих цифровых компаний не попадают в отчеты», — отмечает партнер Deloitte Юлия Орлова.

«Никто, кроме корпораций, не располагает информацией о разбивке прибылей по странам. Поэтому единственное решение, на мой взгляд, если сами ИТ-гиганты будут добросовестно раскрывать, сколько заработали на пользователях в той или иной стране», — считает Захаров.

Решение России в любом случае будет в русле концепции ОЭСР. «Но в России любые подходы могут перейти в крайности и привести к двойному налогообложению», — предупреждает Захаров.

Например, с 2017 года в России ввели «налог на Google» — обязанность иностранных продавцов цифровых услуг платить НДС в России, и тысячи иностранных компаний встали на учет в российских налоговых органах. «Но все бизнес-сообщество взбудоражено новым режимом, потому что во всем мире «налогом на Google» облагаются только услуги третьим лицам, а в России в том числе поставки внутри группы», — отмечает Орлова.

Ольга Агеева

По материалам: “РБК”