Власти прикрывают бюджетный дефицит за счет россиян

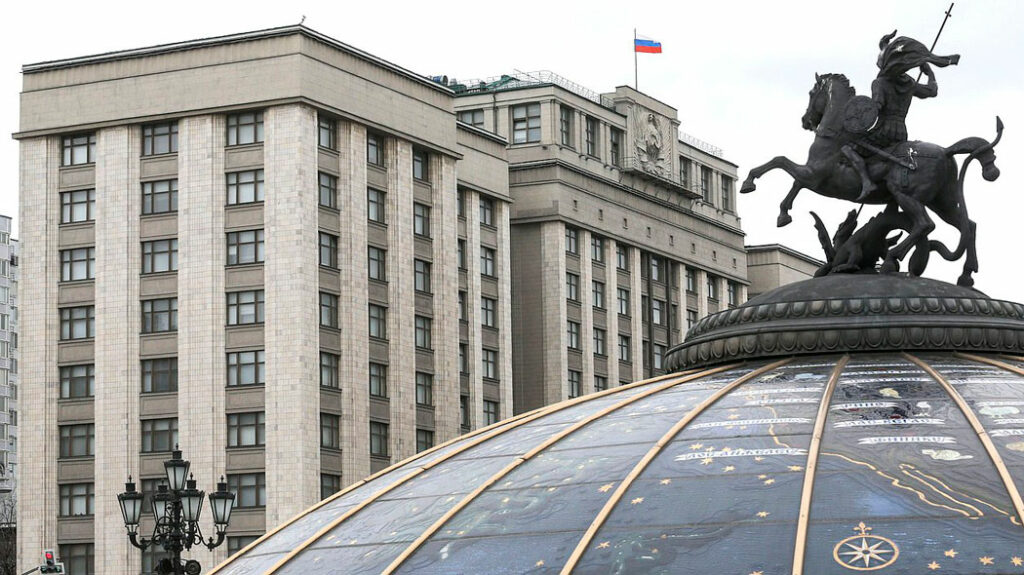

Депутаты Госдумы поддержали предложение правительства еще на год продлить заморозку накопительной части пенсии. Теперь она действует до конца 2023 года. Заморозку пенсий правительство объясняло попыткой разгрузить федеральный бюджет от трат на нужды Пенсионного фонда РФ. Не секрет, что исполнительной власти с трудом дается выполнение растущих обязательств перед российскими пенсионерами — особенно с учетом текущего коронакризиса, экономического спада, сокращения доходов и роста бюджетного дефицита. На этом фоне иной сценарий, кроме как продление заморозки пенсионных накоплений россиян, и не просматривался. Что же непрекращающаяся заморозка пенсионных накоплений сулит тем, кто мечтает об обеспеченной старости?

Напомним, что еще в 2014 году, на фоне тогдашнего экономического кризиса, связанного с санкциями и падением нефтяных цен, правительством был введен мораторий на отчисления пенсионных взносов россиян на накопительную часть пенсии — с целью балансировки федерального бюджета. С тех пор мораторий каждый год продлевается, причем с опережением на 3 года.

Плюс 1300 рублей на старость

Сейчас депутаты уже проголосовали в первом чтении за правительственные законопроекты, касающиеся бюджета на 2021–2023 годы: продление заморозки пенсионных накоплений до 2023 года и увеличение ожидаемого периода выплаты накопительной пенсии с 258 до 264 месяцев.

Что касается первого пункта, то по 2013 год включительно обязательные взносы на пенсионное страхование россиян делились на 3 части: 10% шло на формирование страховой пенсии, и еще по 6% — на солидарную часть тарифа и накопительную часть. С 2014 года на страховую часть идет 16% взноса, а на накопительную — не идет ничего.

Это было нужно, чтобы обеспечить действующих пенсионеров выплатами — взносы на накопительную часть шли в НПФ или в управляющую компанию Внешэкономбанка (ныне — ВЭБ.РФ) и на выплату уже назначенных пенсий никак не влияли. Получить их можно только при выходе на пенсию, когда все собранные накопления делятся на число месяцев ожидаемого периода дожития.

Соответственно, решение Госдумы сохраняет действующую ситуацию с пенсионными взносами — все идет на страховую и солидарную часть, а в накопительной системе остаются только те средства, что туда попали до 2014 года, и те, что туда внесли россияне добровольно.

По подсчетам правительства, очередная заморозка сэкономит федеральному бюджету около 670 млрд рублей, которые можно будет не направлять на трансферт Пенсионному фонду на выплату пенсий (именно в таком размере могли бы быть сделаны взносы на накопительную часть в 2023 году).

Для россиян это означает, что все их взносы будут влиять на сумму будущей пенсии исключительно через пенсионные баллы (индивидуальные пенсионные коэффициенты). В 2021 году их «стоимость» вырастет на 6,3% в рамках очередной индексации.

А сколько заработали бы будущие пенсионеры на накопительной пенсии? Государственная управляющая компания ВЭБ.РФ отчиталась: доходность расширенного портфеля за первые 9 месяцев 2020 года составила 6,7% годовых. В этот портфель компания инвестирует средства так называемых «молчунов» — тех, кто не сделал выбор в пользу какого-то портфеля. А тем, кто выбрал портфель государственных бумаг, ВЭБ.РФ заработал 8,2% годовых.

Отметим, что ВЭБ.РФ управляет накоплениями 38,6 млн человек, но еще примерно столько же перевели свои пенсии в негосударственные пенсионные фонды (НПФ), которые могут заработать еще больше для своих клиентов.

Первые массовые выплаты накопительных пенсий в рамках обязательного пенсионного страхования начнутся в России в 2022 году — вначале это будут женщины 1967 года рождения. Сумма ожидаемой их накопительной пенсии вряд ли поразит чье-то воображение: около 1,3 тыс. рублей, или всего около 3% от утраченного среднего заработка. Таковы прогнозные данные Национальной ассоциации негосударственных пенсионных фондов (НАПФ).

Почему же полученные суммы оказались столь скромными? Президент НАПФ Константин Угрюмов назвал несколько причин: это и пресловутая заморозка, демотивирующая работников откладывать средства на старость, и увеличение срока дожития (если в 2016 году он составлял 19 лет, то сегодня уже 22 года) — а чем он выше, тем пропорционально ниже размер назначаемой пенсии и периодически случающиеся экономические кризисы.

Идея-фикс Чубайса

Между тем на замороженные средства пенсионеров есть много желающих. Все чаще в России звучат предложения разрешить негосударственным пенсионным фондам инвестировать средства будущих пенсионеров — в целом более 2,8 трлн рублей — в рискованные проекты, в венчурный бизнес, в стартапы. Действующее законодательство по объективным причинам не позволяет делать это, но активистов это не останавливает.

Вопрос вложения пенсионных средств в стартапы еще в 2014-м поручил проработать тогдашний премьер-министр Дмитрий Медведев. Дважды (в 2016 и 2018 годах) с такой инициативой выступало Минэкономразвития. В апреле 2020 года профильные министерства просил подумать над этим глава правительства Михаил Мишустин. В августе Центробанк выпустил целый доклад, посвященный данной проблеме. Но чаще других об этом говорит глава «Роснано» Анатолий Чубайс. В середине октября, выступая на стратегической сессии Банка России, он заявил, что без денег НПФ венчурный рынок в России можно сравнить с бассейном без воды. «Это все правильно, это все так и есть, и образовывать надо, но только воду пустите, нету воды вообще. Невозможно начать продвигаться, пока этой самой воды нет», — образно высказался Чубайс.

Венчурные инвестиции — это привлечение средств в стартапы или другие рискованные проекты. Предполагается, что большинство из них не окупят вложения, но несколько успешных полностью перекроют потери и принесут прибыль. Деньги пенсионеров остаются единственным реальным способом развивать инвестирование в России, если проблему власти вообще хотят сдвинуть с мертвой точки, считает глава «Роснано».

Независимые эксперты считают подобную идею в высшей степени рискованной — особенно для пенсионеров, чьими деньгами и предлагается «сыграть» в венчурный бизнес. Далеко не каждый профессиональный игрок в качестве объекта для инвестирования выбирает венчурные проекты, да и не каждого туда пускают, замечает руководитель департамента корпоративных финансов и корпоративного управления Финансового университета при Правительстве РФ Константин Ордов. Вероятность неуспеха в зависимости от стадии жизни проекта колеблется от 99 до 50%, подчеркивает он.

Взять и отменить

Но если Анатолий Чубайс и другие инноваторы не прочь попользоваться пенсионными деньгами, то на другом полюсе — позиция Федерация независимых профсоюзов России (ФНПР), которая предлагает вовсе исключить накопительный элемент из системы государственного обязательного пенсионного страхования. Письмо с подобным предложением в прошлом месяце было направлено премьеру Мишустину.

Чем независимые профсоюзы обосновывают свою позицию? Согласно действующему законодательству, ожидаемый период выплаты накопительной пенсии рассчитан на основании данных о численности мужчин и женщин, достигших пенсионного возраста. Для системы обязательного пенсионного страхования устанавливается так называемый «период дожития» — то есть время, в течение которого выплачивается накопительная пенсия. С 2015 года показатель, установленный изначально на уровне 19 лет, ежегодно увеличивается и в 2021-м составит 22 года.

В ФНПР считают, что подобная практика снижает размер пенсионного обеспечения застрахованных и «дискредитирует саму идею накопительной пенсии». В связи с этим федерация просит прекратить практику увеличения ожидаемого периода выплаты и вывести накопительный компонент из системы обязательного пенсионного страхования.

В Минфине позицию ФНПР не поддержали. Говорить об отмене накопительной части пенсии в России можно только после того, как будет создана добровольная система накоплений, заявил министр финансов Антон Силуанов. «Людям надо создавать возможности, чтобы они накапливали себе на пенсию и имели после выхода на пенсию минимальное сокращение своих доходов. Поэтому давайте сначала создадим такую систему, а потом будем возвращаться к таким кардинальным предложениям», — сказал министр.

Инициатива ФНПР оставляет двойственное впечатление, считает Никита Масленников, руководитель направления «Финансы и экономика» Института современного развития. «Текущая эффективность накопительного компонента системы государственного пенсионного страхования является неудовлетворительной. Главная проблема заключается, прежде всего, в заморозке накопительной части пенсии, из-за чего необходимые средства не поступают в индустрию. Поэтому даже в существующих условиях результативность ее работы далека от совершенства. Однако это не означает, что необходимо полностью отказаться от накопительного компонента», — говорит эксперт.

Буквально предложение ФНПР звучит следующим образом: накопительный компонент системы пенсионного обеспечения себя не оправдывает, поэтому его стоит исключить. Но возникает вопрос: что предложить вместо него? Ответа на этот вопрос пока не дают ни правительство, ни профсоюзы, ни кто-либо еще. «Никаких гарантий, что реализация инициативы профсоюзов об отказе от накопительного элемента улучшит материальное положение вышедших на заслуженный отдых россиян, не существует», — утверждает Масленников.

Тришкин кафтан

Проблемы накопительной пенсии в России не сводятся только к запретам или, наоборот, к рискованным вложениям в стартапы — они гораздо глубже, отметил в разговоре с «МК» профессор Финансового университета при Правительстве РФ Александр Сафонов. «Напомню, что накопительная система была введена в России в 2001 году, — рассказал эксперт. — Она предполагала, что на расчетный счет каждого работника, родившегося не ранее 1967 года, в государственные пенсионные структуры будет перечисляться 6% из фонда оплаты труда. Это позволяло накапливать определенные средства, и система себя вполне оправдывала. После 2014 года на накопительные счета не поступает ни копейки. Соответственно, возникает вопрос: а можно ли в ситуации, когда нет новых взносов, что-либо накопить? Молодые работники, которые вступили на рынок труда после 2018 года, точно ничего не накапливают. Те, кто ранее откладывал средства, также прекратили накопления — за исключением средств из негосударственных пенсионных фондов, заработанных в виде инвестиционного дохода».

Профессор Сафонов привел интересные расчеты. Для того чтобы человек получал пенсию в 15 тыс. рублей (таков сейчас средний размер пенсии в обычной обязательной страховой системе), его ежемесячный оклад должен составлять 175 тыс. рублей. Тогда 6% отчислений позволяют сформировать искомую цифру. В ином случае сумма доплаты поступлений от накопительной системы окажется ниже. Даже для доплаты половины от этой суммы — 7,5 тыс. рублей требуется заработная плата выше 80 тыс. рублей. В России подобным ежемесячным доходом может похвастаться, мягко говоря, не каждый. «С одной стороны, юридически накопительная система в нашей стране существует, с другой, практической точки зрения, она эфемерна», — делает неутешительный вывод наш собеседник.

В отношении пенсионных накоплений государство сейчас оказалось практически перед неразрешимой дилеммой, утверждает Марк Гойхман, главный аналитик «ТелеТрейд». «Просто взять и отменить накопительную часть пенсии оно не может — поскольку это будет, по сути, означать конфискацию уже имеющихся ранее внесенных средств, — говорит аналитик. — Ведь отмена накопительной части пенсии сейчас могла бы означать и отмену получения пенсий огромным числом людей. Не может государство и «разморозить» существующие у работников накопительные счета — по той же причине. Тогда средства отчислений снова станут аккумулироваться на них, принадлежать работникам, и нельзя будет направлять эти деньги на текущие пенсии нынешним старикам».

В общем, куда ни кинь — всюду клин. Тришкин кафтан действующей пенсионной системы на всех не натягивается. В проигрыше окажутся либо сегодняшние пенсионеры, либо завтрашние. Судя по нескончаемому продлению заморозки, власти предпочитают переложить пенсионные проблемы на плечи будущих поколений.

Людмила Александрова, Инна Деготькова

По материалам: “Московский комсомолец”