В июне средний платеж по ипотеке на новостройку оказался на 28% выше, чем годом ранее. Это признак того, что выгода для заемщиков от льготных программ и снижения ставок исчерпана, считают в «Эксперт РА»

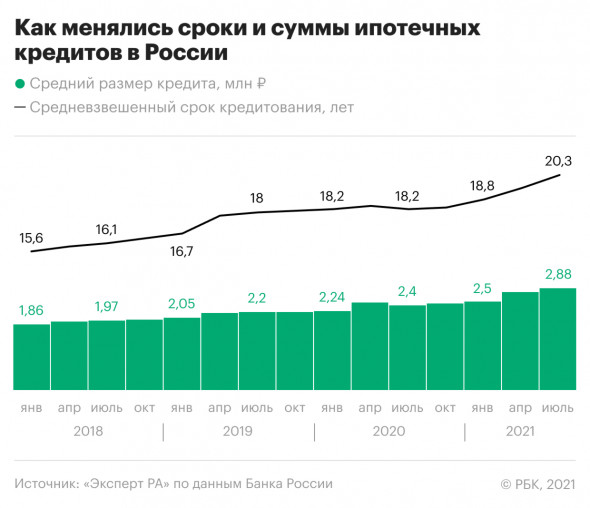

Действующие льготные программы по ипотеке и ставки на рынке уже не компенсируют российским заемщикам подорожание жилья и удлинение сроков таких кредитов, говорится в рейтинговом обзоре агентства «Эксперт РА» под названием «Жилье в ипотеку: иллюзия доступности», поступившем в РБК. По расчетам аналитиков, в июне 2021 года средний ипотечный кредит на квартиру в новостройке составил 4,06 млн руб. — на 46% больше, чем годом ранее, когда в России уже была запущена антикризисная программа льготной ипотеки под 6,5% и началось рыночное снижение ставок. Российские банки пытались компенсировать этот эффект, удлиняя сроки кредитования ипотечных заемщиков, но пересмотр графиков лишь отчасти снизил нагрузку на клиентов.

Так, в июне средний платеж по ипотеке на первичном рынке составил 27,1 тыс. руб. За год он вырос на 28%, оценили в «Эксперт РА». На вторичном рынке средний ежемесячный взнос в июне достиг 22,3 тыс. руб., что на 13% выше, чем годом ранее. За тот же период средний срок кредитования в ипотеке удлинился более чем на два года. Если бы увеличения сроков кредитования не произошло, то рост платежа был бы еще заметнее, подчеркивают аналитики.

Они выделяют два ключевых фактора, которые негативно отразились на доступности ипотечного жилья.

Рост цен на недвижимость. Во втором квартале 2021 года цены на квартиры в новостройках увеличились на 21% в годовом выражении, следует из данных Росстата. На вторичном рынке жилье за тот же период подорожало на 14%. Как следствие, выросла средняя сумма ипотечного кредита.

Снижение реальных доходов населения. По оценкам Росстата, в 2020 году они упали на 2,8%, а в первом квартале 2021 года — на 3,7%. Во втором квартале показатель вернулся к росту впервые с начала пандемии — реальные доходы россиян увеличились на 6,7% в годовом выражении, но аналитики объясняли это в том числе эффектом низкой базы. По итогам второго квартала реальные располагаемые доходы населения остаются ниже соответствующего периода доковидного 2019 года на 0,8%, оценивал главный экономист «ВТБ Капитала» по России и СНГ Александр Исаков.

Несмотря на снижение ставок, ипотека выгоднее не становится, констатируют в обзоре аналитики «Эксперт РА»: «Растущая стоимость жилья вынуждает заемщиков брать больший по размеру ипотечный кредит и, соответственно, делать больший в абсолютном выражении первый взнос, чтобы обеспечить требуемые банками 10–15% от стоимости квартиры. При этом погашать возросший кредит на фоне снижения доходов возможно только за счет его размывания на больший срок, что позволяет обеспечить приемлемый для клиента ежемесячный платеж, но увеличивает итоговую переплату».

Улучшится ли ситуация к концу года

«Во второй половине 2021-го средний платеж по ипотеке может показать небольшой прирост, но его темпы будут ниже, чем в первой половине года», — прогнозирует младший директор по рейтингам кредитных институтов «Эксперт РА» Екатерина Щурихина. Она объясняет это тем, что скорость подорожания жилья замедлится.

«Можно сказать, что доступность ипотеки сейчас уже ниже, чем в конце 2019 года, — оценивает старший кредитный эксперт Moody’s Ольга Ульянова. — Хотя тогда средняя ставка кредитования была около 9%, что примерно на 2 п.п. выше текущей ставки, но цены на недвижимость были существенно ниже. Это предопределяло меньшую среднюю величину кредита и меньший средний срок — 2,3 млн руб. и 215 месяцев соответственно». По ее словам, величина среднего платежа по ипотеке будет возрастать вслед за увеличением среднего размера кредита.

«Мы ожидаем дальнейшего увеличения стоимости жилья в крупнейших регионах, хотя он и будет носить менее выраженный характер, чем в предыдущие месяцы. Это будет отражаться на среднем размере ипотечного чека», — соглашается управляющий директор рейтингового агентства НКР Михаил Доронкин. В такой ситуации заемщики переключатся на покупку недвижимости меньшей площади, менее высокого класса и в менее удобных локациях, допускает эксперт.

Как ситуацию видят банки

Средний платеж по ипотеке увеличивается «пропорционально изменению рыночной конъюнктуры», говорит начальник управления ипотечного кредитования МКБ Игорь Селезнев. Он допускает, что тенденция к росту сохранится до конца года.

За первое полугодие в Абсолют Банке ежемесячный ипотечный платеж увеличился на 11,4%, до 20,8 тыс. руб., говорит его зампред Антон Павлов. По его прогнозу, до конца года показатель поднимется на 15%.

В банке «Санкт-Петербург» оценивают рост платежа по ипотеке за 2020–2021 годы на 20%. «Изменение однозначно будет, но не такое значительное, как за прошедший год», — комментирует возможный рост показателя старший вице-президент банка Дмитрий Алексеев.

ВТБ, по словам его представителя, считает, что доступность ипотечных кредитов сохраняется за счет общего снижения ипотечных ставок в прошлом году и действия нескольких федеральных госпрограмм. В дальнейшем ее доступность будет сохраняться, в том числе благодаря введению материнского капитала на первого ребенка с 2021 года, а также рефинансированию старой ипотеки по более низким ставкам, прогнозируют в ВТБ.

Замедление рынка во втором полугодии будет временным, считает руководитель «Росбанк Дом» Денис Ковалев: «Мы видим большое желание населения улучшать жилищные условия, но проникновение ипотеки в экономике невысокое. Поэтому, несмотря на прогнозируемое существенное снижение объема выдач ипотечных кредитов во втором полугодии, скорее всего, это будет затишье перед бурей, и в среднесрочной и долгосрочной перспективе ипотека продолжит свой рост».

«Существенных изменений в размере ипотечного платежа мы не фиксировали: в прошлом и в этом году он составляет порядка 96 тыс. руб., и увеличения его мы не ожидаем», — отмечает управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. Спрос на ипотеку с господдержкой, по его словам, снизился в Москве и Санкт-Петербурге, но банк «ждет роста интереса в других регионах».

В ЮниКредит Банке не считают, что доступность ипотеки уменьшилась: средние продуктовые ставки снизились по сравнению с 2020 годом, а «рост размера платежа обусловлен ростом среднего чека (за счет роста цен на недвижимость)», сказал его представитель.

«Открытие» фиксирует рост чека на 7% за последний год. Ипотека «остается эффективным инструментом для решения жилищного вопроса», говорит представитель банка: «Сейчас мы видим возвращение интереса к программам кредитования на покупку вторичного жилья, а также повышение интереса к социальным программам, новым лидером среди которых может стать семейная ипотека».

«После изменения условий льготной ипотеки по «Госпрограмме-2020» интерес клиентов к покупке жилья в новостройках снизился, спрос сместился в сторону вторичного рынка, где цены на жилье росли более медленными темпами», — отмечает представитель ПСБ. Во втором полугодии среднемесячный платеж по некоторым ипотечным программам может увеличиться в среднем на 7% из-за роста ключевой ставки, прогнозирует он.

Прогноз «Эксперт РА» по рынку ипотеки

Как отмечается в обзоре, по итогам года выдачи ипотеки могут достичь 4,5 трлн руб. против 4,4 трлн руб. в 2020 году. Сдерживать рынок будет потребительский спрос: часть заемщиков уже успели реализовать свои потребности в первом полугодии, кроме того, аналитики ожидают снижения инвестиционного спроса на недвижимость. По словам Щурихиной, прирост базы платежеспособных ипотечных заемщиков будет ограниченным из-за отсутствия роста доходов населения.

Ужесточение регулирования в ипотеке, по оценкам «Эксперт РА», существенно не повлияет на динамику рынка. С 1 августа Банк России повысил для кредиторов коэффициенты риска по ссудам с низким первоначальным взносом (от 15 до 20% стоимости жилья).

Аналитики не считают, что повышение ключевой ставки ЦБ серьезно отразится на ставках. Согласно их прогнозу, средние ставки по ипотеке на вторичном рынке вырастут на 0,5–1 п.п. и приблизятся к 9%, а на первичном рынке процесс будет идти медленнее из-за льготных программ. На 1 июля средневзвешенная ставка по ипотеке в России составляла 7,07%, следует из данных регулятора.

Юлия Кошкина

По материалам: “РБК”