Чем уход китайских компаний с американских бирж грозит российским инвесторам

Китайские и американские регуляторы в последние недели ужесточают требования к раскрытию информации компаниями из КНР, размещающимися на американских биржах. Это увеличивает риск делистинга китайских компаний — и СМИ уже писали, что по этому пути могут пойти агрегаторы такси Didi и EdTech-платформа Tal Education. Россиянам, покупавшим акции китайских компаний, такой сценарий может грозить заморозкой инвестиций.

Что случилось

Комиссия по ценным бумагам и биржам (SEC) США выдвинула новые требования компаниям из КНР, которые хотят выйти на американские биржи, сообщил в ночь на вторник Reuters со ссылкой на источники и документы SEC. Часть из них касается более полного раскрытия информации о variable interest entity (VIE, компании с переменной долей участия) — схеме, позволявшей китайским компаниям выходить на биржи в США с помощью офшорных прослоек. О том, что регулятор начал задавать гораздо больше вопросов по поводу VIE, на прошлой неделе писал Bloomberg.

В конце июля 2021-го китайские власти уже запретили компаниям из сектора частного образования привлекать капитал через VIE. Это спровоцировало опасения, что под ударом окажутся и те IT-корпорации из КНР, которые уже торгуются на американской бирже, а выходили туда в свое время c помощью VIE — например Alibaba, Pinduoduo и JD.com, писала Financial Times (FT). Это новый удар для китайских публичных компаний наравне с антимонопольными делами и претензиями по поводу сохранности личных данных пользователей, отмечало издание.

Что за схема

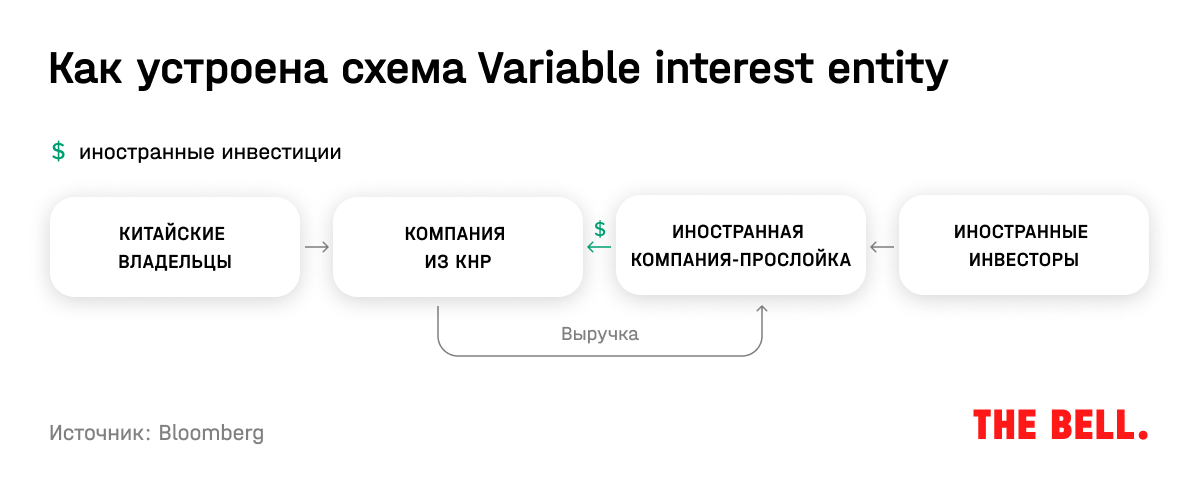

Благодаря VIE компании из КНР из стратегических отраслей (технологий, добычи, частного образования), а также банки, которым запрещено привлекать иностранный капитал напрямую, могли проводить IPO в США, объясняет Bloomberg.

Работает эта схема так: перед IPO китайская компания создает фирму-прослойку на Каймановых островах и заключает с ней договор о перечислении части будущей прибыли в обмен на финансирование, которое привлекается на бирже. Именно эта компания-прослойка и выходит на биржу.

То есть формально на американской или петербургской бирже торгуются бумаги, удостоверяющие право на долю в бизнесе и прибыли в офшорной, а не китайской компании. Например, именно через VIE прошло рекордное по объему привлеченных средств IPO Alibaba в 2014 году.

Новый глава SEC Гэри Гэнслер на прошлой неделе заявил о рисках для инвесторов, связанных с VIE, а также объявил о том, что новые размещения с этой схемой «поставлены на паузу». Он также напомнил о принятом в декабре 2020 года законе, по которому к 2022-му компании, бумаги которых торгуются на биржах в США, должны начать проходить проверку аудиторами Совета по надзору за бухгалтерской отчетностью публичных компаний, а также предупреждать инвесторов о рисках вмешательства правительства Китая в их бизнес. Китай уже неоднократно заявлял об отказе предоставлять американским регуляторам доступ к документам аудиторских проверок.

Какие риски есть у VIE

Самый известный случай, когда риски непрозрачности схемы VIE реализовались, произошел в 2012 году, говорится в исследовании, опубликованном на сайте Гарвардской школы бизнеса. Тогда Alibaba вывела платежную систему Alipay за периметр группы компаний и перевела ее на баланс структуры, которой полностью владел основатель Alibaba Джек Ма. Yahoo!, которой на тот момент принадлежали 43% Alibaba Group, и Softbank с долей в 30% даже не были оповещены. Ма задним числом объяснил возмущенным партнерам, что иначе невозможно было бы соблюсти требования китайских регуляторов. Доля Yahoo в Alibaba в итоге была выкуплена за небольшие деньги, а Softbank по-прежнему остается одним из крупнейших акционеров Alibaba.

Конечно, о рисках VIE писали и ранее. Николас Хоусон, профессор Мичиганской школы права, в своей речи 2012 года (ее цитировал WSJ) называл VIE «самой большой бомбой замедленного действия в истории американских рынков». На письмо The Bell с вопросом о том, продолжает ли он так считать и сейчас, Хоусон не ответил.

Власти КНР в любой момент могут признать схему VIE незаконной и в отношении любой компании, которая уже торгуется на бирже, отмечали в юридической фирме Robins Kaplan Miller & Ciresi LLP перед IPO Alibaba в 2014 году со ссылкой на китайское коммерческое право. Например, в 2012 году Верховный народный суд КНР расторг заключенное в рамках VIE соглашение между гонконгским Minsheng Bank и материковой компанией, оставив инвесторов без права на будущие прибыли, писал Bloomberg.

Крупные институциональные инвесторы с их ресурсами всегда понимали специфические риски, связанные с VIE, в отличие от большинства частных инвесторов, в том числе и квалифицированных (с активами от 6 млн рублей), говорит Антон Затолокин, начальник управления анализа рынков «Открытие Брокер», эксперт «Открытие Research».

По данным исследования, опубликованного в 2017 году, рынки закладывали 30%-ный дисконт в стоимость китайских компаний из-за VIE. Причем чем меньше размер компании и чем меньшая доля бизнеса была за рубежом, тем больше был дисконт. Снижали дисконт политические связи членов советов директоров, аудит компанией из «Большой четверки» и большая доля институциональных инвесторов.

Самый крупный риск для инвесторов, связанный с претензиями регуляторов, — делистинг китайских компаний с американских бирж. Об этом напоминает швейцарский банк UBS, правда, называя этот сценарий маловероятным. Но запрет китайских властей на получение прибыли образовательных платформ может привести к тому, что они уйдут с бирж, отмечает Bloomberg. При этом активы инвесторов могут быть заморожены. О риске делистинга EdTech-компании из КНР TAL Education в конце июля предупредила инвесторов и Санкт-Петербургская биржа.

Что произойдет при делистинге

Если американская биржа проведет делистинг китайской компании, то и Санкт-Петербургская биржа будет вынуждена исключить бумаги из котировального списка, объясняли в «Тинькофф инвестициях». Наличие листинга на иностранной фондовой бирже обязательно для их допуска к торгам в России.

После этого возможны несколько сценариев, отмечают эксперты. Первый: если акции компании на момент ее делистинга торгуются на двух площадках — в США или на одной из китайских бирж — то американские депозитарные расписки (АДР) будут обмениваться на бумаги, обращающиеся на китайских биржах (в Гонконге или материковом Китае). Например, в мае 2021-го крупные инвесторы смогли обменять АДР китайских операторов связи China Mobile, China Telecom и China Unicom на гонконгские бумаги после делистинга в США. С точки зрения соблюдения прав инвесторов сценарий с конвертацией является приоритетным, отмечает Затолокин.

Но российским инвесторам, вкладывавшим в китайские акции через российские биржи, в этом случае не повезет — их инвестиции могут быть заморожены. Московская и Петербургская биржи не дают клиентам возможности работать с бумагами с листингом в КНР и Гонконге — они только рассматривают эту возможность, писал в июне РБК. При этом квалифицированные российские инвесторы уже сейчас могут иметь доступ к Гонконгской бирже через российских брокеров.

На Московской бирже гонконгские бумаги станут доступны только в следующем году, сказал The Bell Борис Блохин, директор департамента рынка акций Мосбиржи. По его словам, осенью площадка планирует запустить торги фьючерсами на азиатские индексы. Представитель Санкт-Петербургской биржи от комментариев отказался.

Второй сценарий еще хуже: если китайские компании имеют листинг только в США, и в этом случае продать бумаги станет еще сложнее.

В обоих сценариях остается одна лазейка — внебиржевой рынок США, где сделки проводятся напрямую без участия бирж. Есть шанс, что бумага будет торговаться на внебиржевом рынке с клирингом Клирингового центра МФБ, и тогда российские инвесторы смогут их продать, объясняют в «Тинькофф инвестициях». Однако если будут введены запреты на приобретение этих бумаг резидентами США, как это было в случае с China Mobile, China Telecom и China Unicom, то внебиржевой торговли бумагами не будет.

Еще один сценарий, которые рассматривает The Economist, — выкуп самими китайскими компаниями своих подешевевших акций. В этом случае инвесторам останется лишь зафиксировать убытки, отмечает издание. Так, в конце июля The Wall Street Journal написал, что Didi может выкупить свои акции у инвесторов. К тому моменту бумаги подешевели на 37%. Одной из причин повышенного внимания SEC Bloomberg как раз называет случай Didi: китайские регуляторы обрушили акции компании через несколько дней после IPO в США, из-за чего пострадали и американские инвесторы.

Вячеслав Дворников

По материалам: “The Bell”