Средний размер ипотеки в апреле упал почти на 10% к докризисным уровням, сообщили РБК кредитные бюро. Эксперты объясняют это ужесточением политики банков и наиболее жестким режимом самоизоляции в городах с самым дорогим жильем

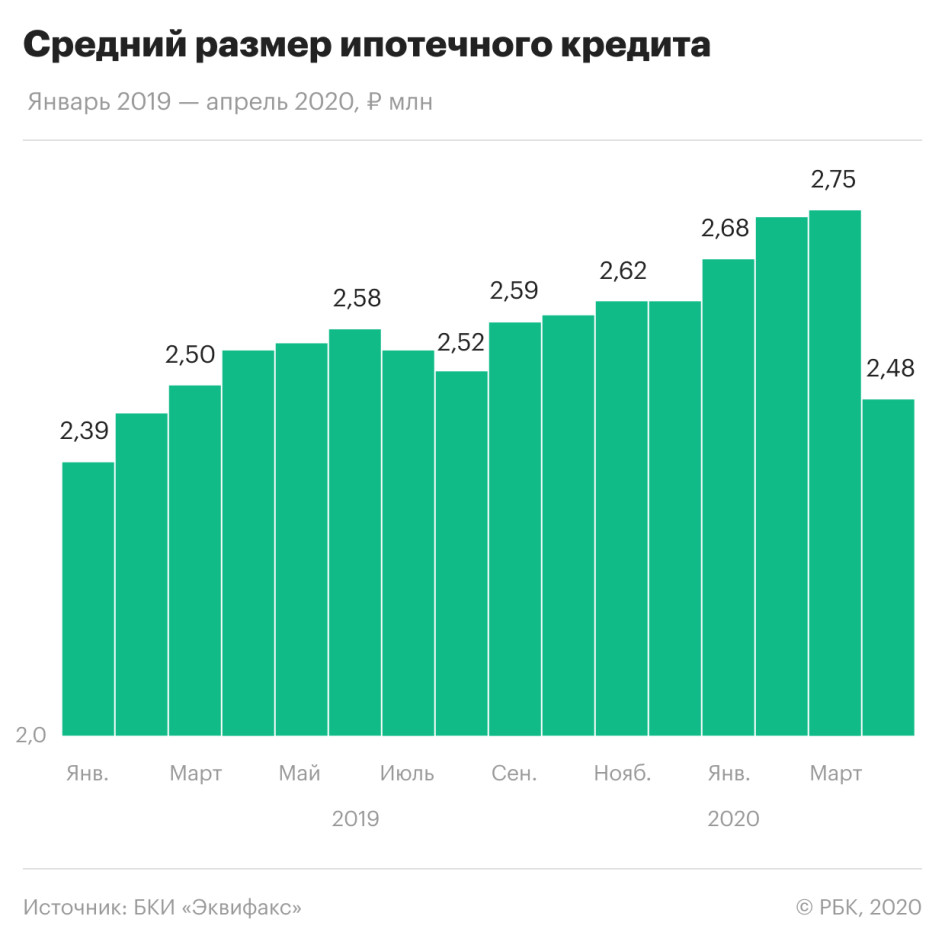

Средний размер ипотечного кредита в апреле упал до уровня начала прошлого года и составил 2,48 млн руб., следует из предварительной статистики бюро кредитных историй «Эквифакс» (входит в топ-3 на российском рынке), с которой ознакомился РБК. По сравнению с мартом средняя сумма ипотеки снизилась сразу на 9,3%, хотя до этого в течение по меньшей мере двух лет планомерно росла (незначительное сокращение наблюдалось лишь в июле и августе 2019 года).

Другие крупные бюро подтверждают тенденцию. По данным Национального бюро кредитных историй (НБКИ), в апреле средний размер ипотечного кредита упал на 8%, до 2,39 млн руб. Объединенное кредитное бюро (ОКБ) зафиксировало снижение среднего «чека» в ипотеке на 9,6%, до 2,26 млн руб. Оба бюро отмечают, что показатель вернулся к уровням второго-третьего квартала 2019 года. Снижение средней суммы ипотеки подтвердили представители Сбербанка, ВТБ, Дом.РФ, «Открытия», Промсвязьбанка, Абсолют банка и «Уралсиба». Не видят такой динамики в МКБ и банке «Санкт-Петербург».

Почему банки ужесточили политику

По данным сервиса «Мир квартир», в апреле средняя стоимость квадратного метра на первичном рынке в России выросла на 1,2% по сравнению с мартом. На этом фоне логично было бы ожидать роста среднего размера ипотечного кредита, но этого не произошло, замечает гендиректор ОКБ Артур Александрович. Он, как и большинство опрошенных РБК экспертов, считает, что снижение выдаваемых сумм связано с действиями кредиторов из-за пандемии коронавируса и карантинных мер.

Банки начали ужесточать риск-подходы к ипотечным заемщикам, говорит младший директор по банковским рейтингам «Эксперт РА» Екатерина Щурихина. По ее словам, некоторые игроки пересматривали условия в том числе по одобренным кредитным заявкам.

Банки также повышали требования к первоначальному взносу по ипотеке, напоминает Щурихина. «Это могло отразиться на размере выдаваемых кредитов уже в апреле, поскольку с начала марта при первых сигналах кризиса заемщики оперативно выходили на сделки, стремясь получить кредит по еще сохраняющимся ставкам», — поясняет она.

Крупные банки ужесточали условия выдачи ипотеки в конце марта, писал РБК. Как отмечали эксперты, участники рынка с помощью таких мер пытались отрезать наименее подготовленных к ипотеке заемщиков. Тогда, на фоне начавшегося кризиса, за месяц до решения ЦБ снизить ключевую ставку до 5,5% некоторые банки повышали ставки по кредитам на жилье.

Пересмотр параметров по первоначальному взносу мог сказаться на итоговой сумме кредита, соглашается директор — руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. Он не исключает, что клиенты банков сами могли быть заинтересованы в снижении суммы заимствований.

«Ряд заемщиков предпочитали сразу инвестировать [в покупку] чуть более высокую сумму собственных средств либо выбирали менее дорогую квартиру, опасаясь брать в текущих условиях кредиты на крупные суммы и длительные сроки», — говорит Доронкин.

Как на размер ипотеки повлияла самоизоляция

Ужесточение требований банков к первоначальному взносу не главная причина, считает гендиректор БКИ «Эквифакс» Олег Лагуткин: «Снижение средней суммы кредита почти на 10% вряд ли могло быть обусловлено только фактором повышения величины первоначального взноса — это, скорее, один из целого ряда факторов, наряду с изменением кредитных политик, возможно, переориентацией на более бюджетный вариант приобретаемого жилья и рядом других».

На показатель мог повлиять и введенный в России режим самоизоляции, отмечает директор по маркетингу НБКИ Алексей Волков. По его словам, заемщики просто не дошли до банков.

«В большинстве наиболее кредитно активных регионов с наивысшим средним чеком по ипотеке в стране (Москва, Московская область, Санкт-Петербург) были введены наиболее жесткие мероприятия по самоизоляции. Это могло привести к размыванию доли наиболее крупных займов заемщиков из этих регионов в общей массе выданных в апреле в России ипотечных кредитов», — поясняет он.

Волков также не исключает, что в апреле за ипотекой стал чаще обращаться менее обеспеченный сегмент клиентов. «Сокращение выдачи происходило в основном за счет заемщиков хорошего кредитного качества, которые, как правило, снижают свою кредитную активность в кризисные периоды. А это именно те заемщики, кому банки делегируют максимальные суммы кредитов. Еще одним фактором является снижение ставок (вслед за смягчением денежно-кредитной политики ЦБ. — РБК), в связи с чем на рынок вовлекается более массовый сегмент заемщиков, претендующий на небольшую по размерам и стоимости недвижимость», — указывает Волков.

Насколько упали выдачи ипотеки

По предварительным данным «Эквифакса», в апреле российские банки одобрили 39,5 тыс. ипотечных кредитов на 98,24 млрд руб. По сравнению с рекордными результатами марта выдачи упали на 44% в количественном и на 49,3% в денежном выражении.

Почти двукратный спад в ипотеке, однако, не худший результат в банковской рознице, говорит Лагуткин. Например, объем выданных автокредитов в апреле сократился на 80% по сравнению с мартом.

«Сравнивая два вида залоговых кредитов (автокредит и ипотеку), можно говорить о том, что ипотека выглядит более устойчивой к кризису», — резюмирует Лагуткин. Он связывает это с тем, что девелоперы получили более масштабную поддержку по сравнению с автопроизводителями и дилерами.

По данным ЦБ, в апреле розничный портфель банков сократился на 0,6% — спад зафиксирован впервые с 2017 года. Регулятор пока не раскрывал, как режим самоизоляции отразился на ипотеке и других сегментах кредитования.

Что делается для поддержки кредитования

С 1 апреля Банк России снизил надбавки к коэффициентам риска, которые обязаны формировать банки при выдаче ипотеки с низким первоначальным взносом. Речь идет о ссудах с первым взносом от 15 до 20% от ее суммы. ЦБ также разрешил кредиторам распустить накопленные надбавки по уже выданной ипотеке. Все это простимулирует кредитную активность банков, заявляла глава регулятора Эльвира Набиуллина.

16 апреля президент Владимир Путин предложил запустить новую программу льготной ипотеки. Согласно ей до 1 ноября российские заемщики могут взять кредит на покупку нового жилья комфорт-класса по ставке не выше 6,5%. Большинство крупных банков уже участвуют в программе, некоторые из них предлагают ссуды по ставке ниже предельной.

В ближайшие месяцы средний размер ипотечных кредитов вряд ли будет расти как раз из-за действия госпрограмм, считает Лагуткин. Он напоминает, что параметры программы в основном должны поддерживать спрос на недвижимость среднего ценового сегмента. «Рост числа и доли таких сделок, безусловно, будет давить на значение средней суммы ипотечного кредита», — замечает гендиректор БКИ «Эквифакс».

Юлия Кошкина

По материалам: “РБК”