Как сервисы X5 и Сбербанка захватывают лидерство в онлайн-продаже еды

Многолетний лидер в секторе онлайн-доставки еды «Утконос», который в апреле уступил первое место по обороту в сегменте сервисам X5 Retail Group, в мае оказался уже на третьем месте. Позиции старейшего игрока отрасли потеснил «Сбермаркет», подсчитала аналитическая компания Infoline. Конкуренция в сегменте обостряется, а рынок растет феноменальными темпами — в 2020 году объем российского сегмента e-grocery может составить 135 млрд рублей против 45 млрд годом ранее.

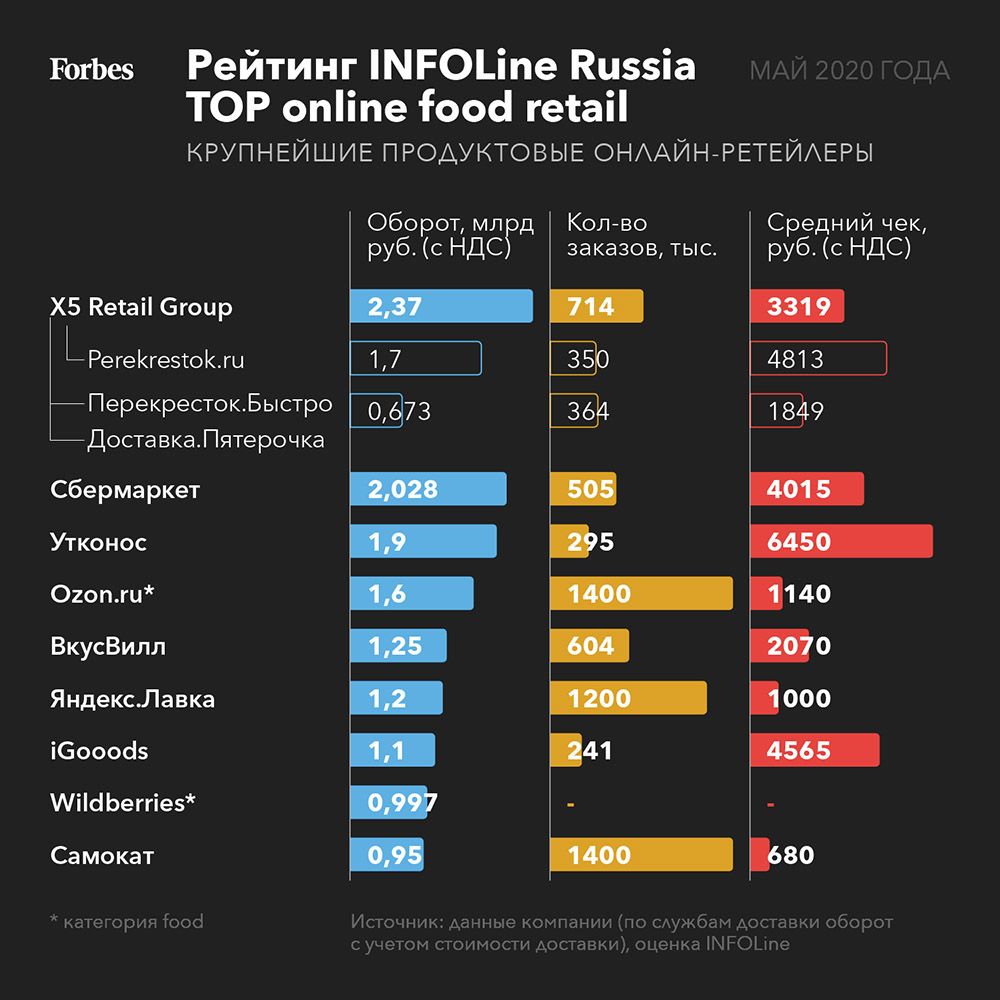

Во время пандемии на российском рынке онлайн-торговли продуктами (e-grocery) серьезно обострилась конкуренция. В апреле 2020 года впервые за 13 лет в тройке крупнейших компаний сектора сменился лидер: онлайн-ретейлер «Утконос», который бессменно занимал первое место в сегменте, уступил X5 Retail Group (сервисы Perekrestok.ru, «Доставка.Пятерочка» и «Перекресток.Быстро»). В мае позиции «Утконоса» потеснил другой амбициозный игрок — «Сбермаркет», онлайн-сервис доставки продуктов, который входит в совместное предприятие Сбербанка и Mail.ru Group. Об этом свидетельствует подготовленный агентством Infoline рейтинг Infoline Russia TOP online food retail.

Таким образом, «Утконос» миллиардера Алексея Мордашова занял третье место, объем продаж компании, по данным аналитиков, в мае составил 1,9 млрд рублей. На первом месте — X5 Retail Group с оборотом 2,37 млрд рублей, за ним «Сбермаркет», который заработал в мае 2,028 млрд рублей.

Продукты от Сбербанка

Сервис «Сбермаркет» растет быстрее других компаний на рынке e-grocery. В первом квартале 2020-го оборот компании вырос в 5 раз по сравнению с прошлым годом, до 1,5 млрд рублей. В мае оборот составил более 2 млрд рублей, что в 18,8 раза больше, чем в мае 2019 года. «За прошедшую весну сервис достиг темпов роста в 20 раз от года к году, что ранее не показывала ни одна другая компания в российском e-commerce», — подчеркивает гендиректор «Сбермаркета» Асан Курмангужин.

До ноября 2019-го сервис назывался Instamart. Компания была основана в 2013 году бывшими инвестиционными аналитиками Петром Федченковым, Андреем и Дмитрием Жулиными. В начале 2018 года интерес к проекту проявил Сбербанк — его первый зампред правления Лев Хасис инвестировал в компанию, получив долю в Instamart. По данным реестра Кипра в июле 2019 года, доля Хасиса составляла 38,6% акций. В августе 2019-го доля Хасиса перешла фонду SBT Venture Fund II, где Сбербанк выступал соинвестором. В ноябре 2019-го сервис доставки был переименован в «Сбермаркет». Сейчас контроль в проекте принадлежит совместному предприятию Сбербанка и Mail.Ru Group. В числе миноритариев — крупные частные инвесторы, менеджмент компании и ее основатели, которые по-прежнему участвуют в развитии проекта.

В апреле 2020 года «Сбермаркет» выполнил 328 000 заказов, в мае — уже 505 000. «Нам понадобилось почти семь лет, чтобы доставить первый миллион заказов, — говорит Курмангужин. — Второй миллион в этом году мы сделали за 71 день. Еще 6-7 лет назад люди заказывали пиццу по телефону и с опаской смотрели на фудтех, а сейчас готовы еженедельно пополнять холодильник через приложение». Такой результат доказывает эффективность бизнес-модели и связан с масштабированием в регионах, быстрой реакцией на рост спроса и сложившимся общим трендом на покупки онлайн, который с каждым годом все больше укореняется в России, уточнили в пресс-службе «Сбермаркета».

Как «Сбермаркету» удалось обогнать «Утконос»? Основатель и генеральный директор агентства Infoline Иван Федяков указывает на разницу бизнес-моделей конкурентов. «Классическому онлайн-ретейлеру «Утконосу» с собственными складами и доставкой сложно расти теми же темпами, что «Сбермаркету», который работает как сервисная компания, доставляя продукты из сетевых магазинов, — объясняете эксперт. — Кроме того, «Сбермаркет» с самого начала сделал ставку на развитие в регионах, чего «Утконос» не сделал за все 20 лет существования на рынке». С начала лета 2020 года «Сбермаркет» работает почти во всех регионах России (в 83 из 85), в то время как «Утконос» только в июне 2020 года вышел за пределы Москвы и Подмосковья — объявил о начале работы в Санкт-Петербурге. «Боюсь, что лидерство потеряно «Утконосом» безвозвратно, — говорит Федяков. — Темпы роста конкурентов феноменальны, а его бизнес-модель не позволяет масштабироваться так же быстро. Тем не менее сервис способен удержаться в числе лидеров на этом высококонкурентном рынке».

По оценке Infoline, количество заказов в «Утконосе» в мае выросло с 243 000 до 295 000, а средний чек сократился с 6800 рублей до 6450 рублей. «Утконос» цифры не комментирует, однако в беседе с Forbes представитель пресс-службы компании уточнил, что наибольший рост спроса пришелся на конец марта — начало апреля, когда был введен режим самоизоляции. Во второй половине мая покупательская активность начала снижаться, тем не менее уровень продаж относительно 2019 года все еще держится на достаточно высоком уровне. По его словам, рынок получил значительный импульс для роста и отката до прежнего уровня уже не будет.

«Гонка вооружений»

У нового лидера онлайн-доставки еды, X5 Retail Group, большая часть майской выручки — 1,7 млрд рублей — приходится на интернет-магазин Perekrestok.ru. По итогам 2019 года Perekrestok.ru занимал второе место в стране по выручке в сегменте онлайн-доставки, уступая «Утконосу» и опережая Ozon. Весной 2020-го разрыв между ними сократился: по итогам апреля Perekrestok.ru обогнал «Утконос» по количеству заказов, но отставал от него по выручке на 30% из-за относительно низкого среднего чека. В мае этот разрыв снизился до 10%.

Рост оборота всех трех онлайн-сервисов X5 относительно апрельских показателей составил 40%. «Активный рост связан не только с карантинной ситуацией, вызванной коронавирусом, когда домашнее потребление продуктов существенно выросло, но также с быстро меняющимися предпочтениями потребителей, за которыми Х5 следует согласно своей миссии и стратегии», — сообщили Forbes в пресс-службе компании.

«X5 обладает неоспоримым преимуществом перед «Сбермаркетом» — развитой инфраструктурой офлайн-магазинов, включающей десятки тысяч «Пятерочек» и «Перекрестков», — подчеркивает Иван Федяков. — Однако ситуация все больше походит на гонку вооружений, когда обоим важно обозначить себя как лидера сегмента». Весной 2020 года X5, в дополнение к Perekrestok.ru, запустила сервис экспресс-доставки «Доставка.Пятерочка», а затем и еще один — «Перекресток.Быстро». Два последних — прямые конкуренты, и хотя их аудитория отличается, в этом случае «каннибализация внутри группы X5 неминуема», считает Федяков.

В апреле 2020 года совместное предприятие Сбербанка и Mail.ru купило 75,6% в сервисе доставки «Самокат». Он занял девятое место в рейтинге, заработав 0,95 млрд рублей по итогам мая. Если «Сбермаркет» и «Самокат» консолидируют выручку, у них есть все шансы выйти на первое место на российском e-grocery, прогнозирует Федяков. Тем не менее, по словам эксперта, российского рынка хватит на всех: по оценкам Infoline, объем российского e-grocery в 2019 году составил 45 млрд рублей, а прогноз на 2020 год — 135 млрд рублей.

Другие участники

В топ-5 рынка e-grocery по итогам мая вошли также Ozon и «ВкусВилл». Оборот Ozon 1,6 млрд рублей учитывает только категорию продуктов питания. Его продажи FMCG-категории (все товары повседневного спроса) в мае составили 4,2 млрд рублей, отмечают эксперты Infoline. По такому же принципу рассчитывался оборот Wildberries — за май компания заработала почти 1 млрд рублей, на 30% больше, чем за апрель. Оборот «Яндекс.Лавка» аналитики оценили в 1,2 млрд рублей, объем заказов сервиса iGooods (с учетом стоимости доставки) — в 1,1 млрд рублей.

Новым участником списка стал «ВкусВилл»: пятое место в списке ему обеспечил двукратный рост выручки до 1,25 млрд рублей в мае против 0,54 млрд рублей в апреле. Число онлайн-заказов ретейлера за месяц выросло в три раза, до 604 000. Компания начала развивать онлайн-доставку через партнеров достаточно давно, а в декабре 2019-го запустила собственный сервис. К моменту пандемии ретейлер уже успел его протестировать. Ситуация с вирусом дала импульс к ускоренному развитию, говорит Федяков. «Есть два важных фактора развития доставки «Вкусвилл»: высокая лояльность покупателей, которые выступают адептами бренда, а также ставка на здоровое питание. Кризис усилил тренд на ЗОЖ, и в период обострения эпидемиологической ситуации люди стали внимательнее относиться к здоровью», — объясняет он.

Елена Ганжур

По материалам: “Forbes”