Обман на миллиарды и торговля секретными данными. Как консалтинг ведет бизнес к краху

Предполагается, что обращение к консультантам «большой тройки» — McKinsey, Boston Consulting Group (BCG) и Bain & Company — равносильно обретению сакральных знаний, которые должны в кратчайшие сроки привести к росту прибыли и захвату новых рынков. На деле же советы крупнейших компаний сводятся к мотивационным речам в духе Тони Роббинса, а стратегии и программы развития, которые предлагают советники, часто ведут к провалам, убыткам и банкротству. Причем за такие советы приходится платить миллионы долларов. Ложь, жажда наживы и дилетантство в работе крупнейших консалтинговых компаний планеты — в материале «Ленты.ру».

Объем мирового рынка консалтинга вплотную приближается к солидной отметке в 300 миллиардов долларов в год. Наиболее востребованное направление для консалтинговых компаний — так называемый сектор операций, который включает в себя все рутинные и рядовые управленческие решения, задачи, действия. От эффективности выполнения этих задач зависит операционная деятельность компании. По оценкам международного отраслевого портала Consultancy, на его долю в 2016 году приходилось около 71 миллиарда долларов. На втором месте — финансовый консалтинг (70 миллиардов), замыкает тройку технологический (48 миллиардов). По 31 миллиарду в 2016 году пришлось на стратегический и рекрутинговый виды консалтинга.

Объем мирового рынка консалтинга вплотную приближается к солидной отметке в 300 миллиардов долларов в год. Наиболее востребованное направление для консалтинговых компаний — так называемый сектор операций, который включает в себя все рутинные и рядовые управленческие решения, задачи, действия. От эффективности выполнения этих задач зависит операционная деятельность компании. По оценкам международного отраслевого портала Consultancy, на его долю в 2016 году приходилось около 71 миллиарда долларов. На втором месте — финансовый консалтинг (70 миллиардов), замыкает тройку технологический (48 миллиардов). По 31 миллиарду в 2016 году пришлось на стратегический и рекрутинговый виды консалтинга.

Для солидных господ

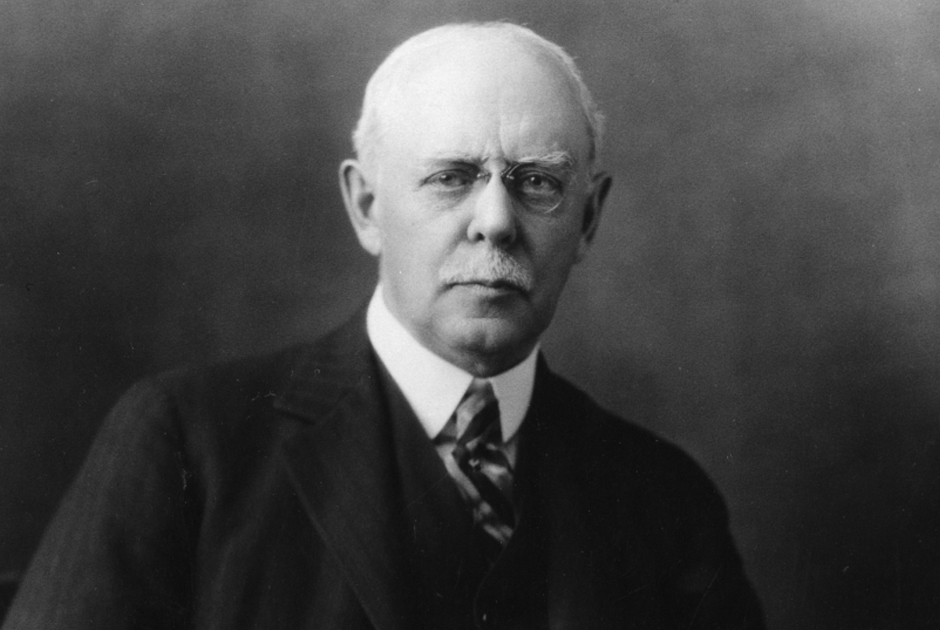

Профессиональный консалтинг официально зародился в конце XIX века. Его пионером был Артур Дихон Литтл — химик, выпускник Массачусетского технологического института (MIT). Свою компанию Arthur D. Little Inc. (ADL) он основал в 1886 году в Бостоне вместе с коллегой, химиком Роджером Гриффиным. В 1885 году Литтл устроился на фабрику сульфитной бумаги, которая получается путем процесса химической варки. Литтл быстро освоился и был отправлен в качестве эксперта по настройке производственной линии на втором заводе компании, а его место на первом занял как раз Гриффин. После возвращения Литтла мужчины начали совершенствовать рабочий процесс вместе, но вскоре решили покинуть компанию и открыть свое дело.

Поначалу компания консультировала и исследовала различные способы производства бумаги. Основатели сами отмечали, что заинтересованы в «улучшении технологии и конечного продукта», однако долгое время они не могли найти клиентов. Помогли профессионализм и безупречная репутация — компании удалось раскрутиться. Изначально контора продавала технологии производства, делилась опытом с клиентами и налаживала производственные мощности. Гриффин и Литтл планировали выпустить книгу «Химия производства бумаги», которая была бы одновременно и научным трудом, и прикладным пособием для предпринимателей. Однако дописать книгу не удалось — в результате лабораторного инцидента в 1893 году Роджер Гриффин погиб.

Смерть друга и партнера не остановила Литтла, компания продолжила эксперименты, в результате которых расширился спектр услуг — появилось производство огнеупорной изоляции и искусственного шелка. Сначала предприятие, на базе которого ставились эксперименты, приносило только убытки, однако в дальнейшем технологии привлекли внимание крупных компаний. Например, Kodak заинтересовался огнеупорным материалом, а Lustron Company выкупила патент на искусственный шелк и занялась производством. В дальнейшем ADL продолжала наращивать экспериментально-промышленную базу, генерируя новые идеи, продукты и способы их производства. Принципиально новым продуктом от ADL стало создание аналитического отдела под ключ. Первым клиентом в 1911 году стала General Motors. После этого разнообразие предлагаемых услуг ADL росло в геометрической прогрессии: от разведки полезных ископаемых и оценки их экономического потенциала до создания и тестирования электрических мощностей, а также производства алкоголя из древесных отходов.

Артур Литтл умер в 1935 году, создав одну из самых гибких и адаптивных компаний своего времени. После смерти основателя ADL возглавил Эрл Стивенсон, на его время пришелся принципиально новый период компании — ключевым клиентом стало государство. Во время Второй мировой войны ADL разрабатывала для американского правительства водяные фильтры, огнеметы, зажигательные бомбы, огнеупорную защиту для пехоты, заживляющие мази и пищевые добавки. После войны компания продолжала наращивать обороты. Среди клиентов появились многие государства, которые обращались за помощью в создании целых отраслей производства. В начале 60-х наработки компании использовало даже НАСА в первой космической программе США.

Дела шли прекрасно до начала 90-х годов, когда компания разрослась настолько, что стала терять лидерские позиции во многих областях. Ее развал продолжался около 10 лет — лишь в 2002 году ADL подала заявление на банкротство, а ее успешные подразделения разобрали как горячие пирожки вчерашние конкуренты. ADL начинала как исследовательская компания, которая сама изобретала продукт и улучшала технологию его производства — то, чего современный консалтинг не делает вовсе.

Что-то не то

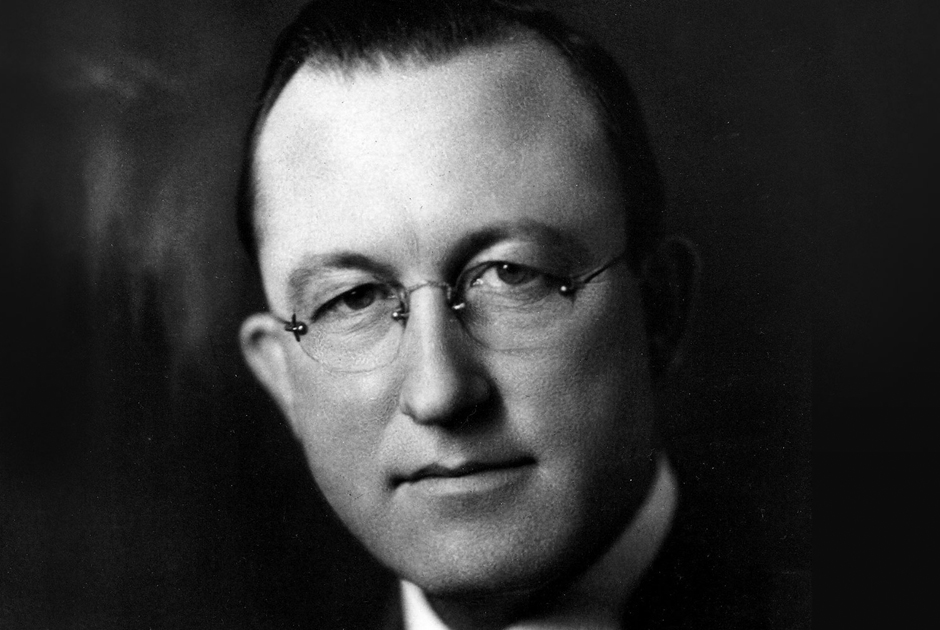

Современным лидером консалтинга считается McKinsey & Co.. Компания была основана в Чикаго профессором бухгалтерии местного университета Джеймсом МакКинзи в 1926 году. Идея создания фирмы пришла ему в голову во время службы в вооруженных силах США, где он увидел неэффективность работы громоздкой военной структуры. McKinsey позиционировала себя как «бухгалтерско-управленческая фирма», а главный продукт компании на первых порах был один — бухгалтерский учет. Первыми партнерами МакКинзи были Том Кирни, который присоединился в 1929 году, и Марвин Бауэр, нанятый в 1933-м. Бухгалтерские услуги пользовались высоким спросом, поэтому компания быстро росла, второй офис был открыт уже в 1932 году в Нью-Йорке.

В 1935 году McKinsey осталась без главы — Джеймс МакКинзи временно ушел с поста своей компании, чтобы возглавить фирму своего клиента — торговую сеть Marshall Field’s. Основатель консалтингового гиганта тотально перестроил доставшийся ему бизнес. Он избавился от некогда главного подразделения компании — оптового департамента, продал главный магазин и землю под ним, а также реорганизовал вертикально-ориентированную структуру компании, объединив мощности производства текстиля под одним брендом. Эти меры помогли компании сохранить свой бизнес.

Также в 1935 году McKinsey решила объединиться с бухгалтерской конторой Scovell, Wellington & Company. Новая компания должна была разделиться на два крыла — McKinsey, Wellington & Co. со штаб-квартирой в Нью-Йорке и Wellington & Company со штаб-квартирой в Чикаго. По первоначальному замыслу, подразделение в Нью-Йорке сосредоточилось бы на управленческом консалтинге, а чикагский филиал — на бухгалтерском деле. Однако оптимизация собственного бизнеса McKinsey далась с большим трудом.

Вчерашние партнеры не сошлись в стратегическом видении развития компании. Бауэр настаивал на расширении в США и привлечении молодых выпускников бизнес-школ, в то время как Кирни, наоборот, хотел остаться в Чикаго, сосредоточившись на привлечении опытных бухгалтеров. Конфликт, вероятно, должен был бы решить сам МакКинзи, но основатель крупнейшей консалтинговой компании планеты внезапно умер от воспаления легких, так и не сумев навести порядок внутри своего детища. В итоге все вернулось на круги своя: компании снова разделились. Бухгалтерская практика полностью перешла в Scovell, Wellington & Company, а сама McKinsey распалась на две компании: McKinsey & Company под руководством Бауэра в Нью-Йорке и McKinsey, Kearney & Company под руководством Кирни в Чикаго. Борьбу за имя покойного основателя в итоге выиграл Бауэр, который в 1946 году застолбил за собой эксклюзивные права на этот торговый знак.

Секта избранных

Краеугольным камнем McKinsey считается ее корпоративная культура, которую многие сравнивают чуть ли не с тоталитарной сектой. Ее создателем называют именно Бауэра, который заложил ее основы еще в 1937 году. Консультант должен был ставить интересы клиента выше потенциальной выручки McKinsey, ни с кем не обсуждать дела своих клиентов, а им самим всегда говорить правду, даже если она не соотносится с мнением самого клиента. Консультант также обязан был браться только за ту работу, в которой McKinsey действительно разбирается. И наконец, работать разрешалось только с топ-менеджментом клиента. При этом ключевым условием была готовность клиента следовать рекомендациям McKinsey, в противном случае консультанты могли отказать в помощи.

При подборе персонала компания должна была сместить акцент в пользу перспективных выпускников ведущих университетов, а не гоняться за более опытными экспертами. Внутри компании каждый сотрудник считался не просто наемным работником, а как минимум партнером, а то и вовсе членом элитного клуба, в котором общаются друг с другом «с чувством личной привязанности и восхищения».

Этому, вероятно, способствовала реструктуризация McKinsey в 1956 году, когда она была преобразована в публичную компанию, а ее владельцами стали сами «члены» McKinsey. Принципы Бауэра касались даже внешнего вида — консультанты должны были носить шляпы и длинные носки. Последнее, кстати, актуально до сих пор, в отличие от остальных принципов, которые с трудом исполнялись уже когда Бауэр стал фактически единоличным руководителем консалтингового гиганта.

За 10 лет компания выросла в несколько раз: с 88 человек в 1951 году до более чем 200 в начале 60-х. Мечта Бауэра о международной экспансии воплощалась: Лондон, Париж, Амстердам и Мельбурн — во всех этих городах были открыты офисы McKinsey. Не отказалась компания и от захвата американского рынка, открыв отделения в Сан-Франциско, Кливленде, Лос-Анджелесе и Вашингтоне.

Это ожидаемо сказалось на качестве услуг — компания не поспевала за развитием многих отраслей и, как следствие, не могла претендовать на соответствие собственным же принципам — давать консультации только в тех областях, в которых разбирается. Это отразилось и на объемах выручки , которая продолжала падать. Внутренний кризис совпал с появлением конкурента — Boston Consulting Group, а также отставкой в 1967 году самого Бауэра с поста главы компании. Чтобы осознать свои просчеты McKinsey потребовалось 4 года — в 1971 году внутри фирмы заработала специальная Комиссия по целям и задачам, скорее напоминавшая внутренний аудит.

Комиссия пришла к выводу, что McKinsey отдала слишком много сил на международную экспансию вместо создания профильных отраслевых подразделений. Решать эту проблему в 1976 году был призван новый управляющий директор — Рон Дэниэл. Под его руководством компания открыла 15 специализированных офисов или «Центров компетенций», которые занимались разработкой стратегии и организационных схем. При Дэниэле же было создано первое IT-подразделение. Правление Дэниэла закончилось ростом выручки и очередным международным расширением. На этот раз офисы McKinsey открылись в Риме, Хельсинки, Сан-Паулу и Миннеаполисе.

На смену Дэниэлу в 1988 году пришел Фред Глюк, который руководил McKinsey до 1994 года. Под его руководством компания удвоила выручку и продолжила расширяться. Основная заслуга Глюка — тотальная систематизация работы. McKinsey разделилась на семь крупных секторов, включивших в себя 72 «острова активности». Понимая перспективы IT-сектора, McKinsey в 1989 году выкупила за 10 миллионов компанию Information Consulting Group (ICG), однако сотрудники двух консалтинговых компаний «не сошлись культурами» — 151 сотрудник ICG из 254 в итоге уволился сразу после объединения.

Красиво стелют

В 1994 году компанию возглавил первый топ-менеджер неамериканского происхождения — партнер McKinsey Раджат Гупта. Как и предшественники, он продолжил расширять компанию по двум направлениям: географически (за время его работы были открыты офисы в Москве, Пекине и Бангкоке) и профессионально — были созданы 16 новых профильных подразделений. При Раджате компания пережила сразу два кризиса, первый — крах доткомов в 2001 году, который резко ударил по McKinsey и финансово, и репутационно. Компания была уверена в перспективах молодых интернет-проектов и с радостью участвовала в развитии стартапов, параллельно финансируя и консультируя их.

Крах доткомов не только оставил McKinsey без многих клиентов, но и значительно увеличил простой «квалифицированных консультантов», которым после кризиса было просто некого консультировать — коэффициент оплачиваемой работы советников McKinsey рухнул до антирекорда за 32 года работы: с 64 до 52 процентов. Иными словами, почти половину рабочего времени консультанты валяли дурака.

Однако если крах доткомов застал врасплох весь рынок, то скандал вокруг нефтяной компании Enron оказался напрямую связан именно с McKinsey. Журнал Fortune шесть лет подряд называл нефтяного гиганта самой инновационной компанией в США. И тем неожиданней для рынка стало банкротство Enron все в том же 2001 году. Оказалось, что компания путем махинаций играла на бирже фьючерсными контрактами, манипулировала ценами и использовала обширную офшорную сеть.

Главными виновниками внезапного фиаско нефтегиганта стали тогдашний гендиректор Джеффри Скиллинг и основатель Enron Кен Лэй. Скиллинг был выходцем из McKinsey и по старой дружбе постоянно контактировал с консалтинговой компанией. На протяжении 18 лет она писала для Enron стратегии развития, помогала с внутренними процессами и принимала непосредственное участие в управлении. За это Enron ежегодно выписывала McKinsey чек на сумму не менее 10 миллионов долларов, а сам консалтинговый гигант хвастался передовым опытом в работе с Enron — для McKinsey нефтерейдер стал одним из важнейших рекламных кейсов.

Однако McKinsey не привлекли к делу о банкротстве даже в качестве свидетеля, а все просчеты в бухгалтерии и ведении бизнеса скинули на аудиторско-консалтинговую компанию Arthur Andersen LLP, а именно аудитора Дэвида Данкана, которого признали соучастником сокрытия реальной отчетности компании. Arthur Andersen LLP, кстати, не смогла пережить такого скандала и сперва развалилась на несколько частей, а потом и вовсе фактически пересталасуществовать. McKinsey же, невзирая на главные роли внутри самой Enron, вышла сухой из воды, не получив даже штрафа. Раджат Гупта оправдывался, что его сотрудники не знали об эпизодах сокрытия реальных финансовых показателей, и компания очень сожалеет о том, что случилось с Enron.

Кен Лэй и Джеффри Скиллинг получили реальные сроки. Однако Лэю отсидеть свое не удалось — спустя всего шесть недель после оглашения приговора он внезапно скончался от сердечного приступа. Была и еще одна смерть — на старте скандала покончил с собой вице-президент Enron Клиффорд Бакстер. Бывшему партнеру McKinsey же повезло больше — суд приговорил его к 24 годам лишения свободы, которые после долгих апелляционных разбирательств и сделки со следствием сократили до 14 лет — в феврале 2019 года он вышел на свободу. А вот работавшие в Enron 22 тысячи человек не только остались без работы, но и потеряли деньги, ведь многие из них были акционерами Enron.

Свой в доску

Раджат Гупта покинул пост гендиректора McKinsey в 2003 году, оставив за собой скандальный шлейф. Однако отсутствие реальных обвинений и весьма успешное руководство главной консалтинговой компанией оставило Гупту в мировой корпоративной элите. Это обеспечило ему высокие посты в Goldman Sachs, Procter & Gamble и American Airlines. Гупта также помогал двум крупным благотворительным организациям: фонду Билла и Мелинды Гейтс, а также Международному фонду по борьбе со СПИДом, туберкулезом и малярией. Более того, Гупта основал собственную инвесткомпанию Taj Capital (позднее переименована в New Silk Route), которая управляет около 1,4 миллиарда долларов, инвестируя их в азиатские и индийские компании.

Основателями фонда оказались: бывший министр финансов Пакистана Абдул Шейх Хавиз, бывший старший партнер McKinsey Анил Кумар, глава азиатского подразделения Goldman Sachs Марк Шварц, бывший вице-президент Citigroup Виктор Менезес и управляющий партер инвесткомпании Galleon Раджа Раджаратнам. Последний в октябре 2011 года оказался виновным в использовании инсайдерской информации для личного обогащения. Раджа был приговорен к 11 годам лишения свободы, а общий объем доходов от разработанной им схемы оценивался в 60 миллионов долларов. Обвинение называло это самым громким делом по инсайдерской торговле в истории США.

Среди информаторов Раджи числились: исполнительный директор IBM Роберт Моффат, близкий друг, сооснователь его инвестфонда и бывший партнер McKinsey Анил Кумар, а также менеджеры среднего звена в Intel: Раджив Гоэл и Руми Кхан. Самого Гупты среди подозреваемых не было до 2010 года, когда бывшего главу McKinsey все же заподозрили в передаче секретной корпоративной информации своему партнеру Радже Раджаратнаму. Информация, в частности, касалась инвестбанка Goldman Sachs, где Гупта был одним из топ-менеджеров.

Гупта сообщил Раджаратнаму о намерении инвестора Уоррена Баффета вложить в инвестбанк пять миллиардов долларов.Это позволило Galleon приобрести 175 тысяч акций Goldman Sachs за несколько минут до закрытия рынка. Гупта заработал на этих сделках более 18 миллионов долларов. Он также отметился в должности топ-менеджера Procter & Gamble, передав отчетность компании Раджаратнаму, что напрямую расходится с принципами McKinsey, которую он возглавлял и чьи идеи отстаивал публично.

Все факты передачи инсайдерской информации со стороны Гупты завизированы — имеются записи телефонных переговоров, письма и протоколы личных встреч. Однако Гупта, в отличие от Раджамата, снова смог воспользоваться своей репутацией. Изначально ему грозило до 11 лет лишения свободы и штраф в пять миллионов долларов, но за бывшего главу McKinsey вступились сам Билл Гейтс и бывший Генсек ООН Кофи Аннан. В итоге Гупту приговорили к двум годам лишения свободы и штрафу, он вышел на свободу в январе 2016 года.

Дурной пример заразителен

Сфера консалтинга фактически никем не регламентирована. У нее нет регулятора, а значит, государственный надзор для нее возможен только в области финансов. Однако McKinsey — частная компания, а это значит, что ее финансовые показатели, основные статьи доходов и расходов, а также вся информация о клиентах тщательно скрывается. McKinsey остается самой влиятельной и могущественной компанией, вхожей во все крупные корпорации и кабинеты влиятельных политиков по всему миру.

Не воспользоваться информацией, которая стоит миллиарды, а то и триллионы долларов, очень сложно. Однако McKinsey уверяет, что никогда этого не делает, хотя и не может внятно объяснить, чем занимается ее персональный хедж-фонд, который более 30 лет обслуживаетинтересы партнеров консалтингового гиганта.

Согласно недавним оценкам, это подразделение в офшорной зоне обслуживает тысячи бывших и нынешних партнеров McKinsey. Причем войти в «элитный клуб внутри элитного клуба» могут далеко не все, для этого в MIO надо вложить миллион долларов из личных средств. Более того, консалтинговая группа проводит тотальный контроль и следит за нынешними и бывшими партнерами, ведь те очень редко остаются без связи с McKinsey после ухода. Это видно даже по совету директоров MIO, где 9 из 11 членов либо бывшие, либо нынешние партнеры McKinsey.

«Они поздравят вас в день рождения, они знают все о вашей семье. Вы получите все лучшие исследования компании, они помогут вам достигнуть новых навыков и опыта. Иногда это проходит настолько назойливо, что раздражает», — рассказывал один из бывших партнеров компании, занимающий пост топ-менеджера крупной европейской компании. Сам он сравнивает McKinsey с Опус Деи — испанской религиозной организацией, которая борется за «святость».

Общий объем средств под управлением фонда оценивается почти в 10 миллиардов долларов, а уровень доходности для партнеров составляет 14 процентов годовых. При этом за все время существования фонда он не смог заработать только один раз — обычно он стабильно выходил в прибыль. Фонд был успешен даже в 2001 году, когда случился обвал доткомов. Более того, компания заработала сотни миллионов долларов в мировой финансовый кризис 2008-2009 годов.

В самой McKinsey и MIO все подозрения отрицают и настаивают, что консультанты не могут влиять на работу фонда. Точно так же объясняют отсутствие проверок и власти, хотя никаких запретов на инвестиции в компании-клиенты внутри McKinsey нет. При этом у MIO регулярно всплывают вложения в компании, в которых когда-то трудились бывшие сотрудники McKinsey. Например, в венчурный фонд Northgate, которым управляет бывший сотрудник и McKinsey, и MIO Хосейн Хаджи-Хоссейни.

Встречаются и совсем вопиющие случаи. Например, McKinsey выступает советником властей Пуэрто-Рико по вопросу реструктуризации безумной задолженности региона. При этом MIO — держатель облигаций Пуэрто-Рико, а это означает прямой конфликт интересов, на что указывали даже некоторые сенаторы США. В самой компании просто отнекиваются, отрицая какую-либо связь между инвестициями и работой советников.

Некоторые бывшие партнеры McKinsey прямо признают, что представители фонда порой открывали доступ к инвестиционным возможностям, полученным по сети головной McKinsey — фактически это прямое подтверждение нарушения всех заповедей о секретности информации клиентов, прямой конфликт интересов и торговля инсайдерской информацией — ровно то, за что отсидел два года бывший глава McKinsey Раджат Гупта.

Не взлетели

На российском рынке McKinsey публично всплывает редко. Из относительно недавних провалов можно вспомнить лишь обанкротившегося перевозчика «Трансаэро», хотя ровно от этого самого банкротства McKinsey и была призвана перевозчика спасти. В 2015 году «Трансаэро» публично заявила о проблемах с финансами и тогда же объявила о том, что американские гуру консалтинга должны будут помочь реструктурировать долги и оптимизировать бизнес.

Обанкротившись, «Трансаэро» осталась недовольна предложенной бизнес-стратегией, поэтому в феврале 2018 года подала на McKinsey в суд. Перевозчик пытался возместить 29,5 миллиона рублей аванса, которые были выплачены консультантам за разработку стратегии. McKinsey утверждала, что с ее стратегией все было отлично, а топ-менеджмент «Трансаэро» на каком-то этапе просто отказался от ее исполнения. Оценить правдивость сторон сложно — между похвалой в адрес McKinsey и приостановкой полетов «Трансаэро» прошло всего лишь два месяца. В октябре 2015 года второй перевозчик страны начал длительную процедуру банкротства.

McKinsey пыталась оспорить иск «Трансаэро», предоставив даже программные документы, — несколько дисков со стратегией. И суд ее поддержал. Признав, что разработанный в 2014 году план по спасению компании действительно был, суд отклонил иск перевозчика. Однако спустя год — 28 февраля 2019 года Арбитражный суд Санкт-Петербурга и Ленинградской области все же взыскал с американской компании 21 миллион рублей, правда, речь идет об услугах, которые McKinsey предоставила компании 24 февраля 2016 года. Детали той сделки не раскрывались, а сама McKinsey это решение суда оспорить не решилась.

Отвечай за слова

McKinsey регулярно критикуется и в политических скандалах. Так, в июле 2018 года на компанию ополчились за то, что у нее ежегодный контракт на работу с Таможенной и Миграционной службами США. В то время они подвергались жесткой критике за то, что были вынуждены исполнять требование президента США Дональда Трампа, который настаивал на супержестких мерах по выдворению нелегальных мигрантов, вплоть до разделения маленьких детей с их семьями.

McKinsey всплыла в качестве консультанта миграционной службы, которая отвечала за временное содержание нелегальных мигрантов. Государственный контракт с госучреждениями оценивался в 20 миллионов долларов, однако McKinsey быстро отказалась от него, видимо, побоявшись шквала критики в свой адрес. При этом нынешний глава консалтингового гиганта Доминик Бартон всячески открещивается от поддержки подобной миграционной политики: «McKinsey ни при каких обстоятельствах не будет заниматься какой-либо работой в любой точке земного шара, которая продвигает или помогает политике, противоречащей нашим ценностям».

Тем не менее это не помешало консультантам компании влезть в самый масштабный коррупционный скандал за всю историю Южной Африки, который привел к отставке президента республики Джейкоба Зумы. Или оказывать всяческую поддержку авторитарному режиму саудовского принца Мухаммеда ибн Салмана Аль Сауда, который причастен к переделу собственности в королевстве, манипуляциях местной биржей, а также преследованиям диссидентов и к убийству оппозиционного журналиста Джемаля Хашкуджи, который расследовал коррупцию в королевстве. При этом McKinsey не впечатлил даже арест собственного коллеги — в декабре 2018 года стало известно, что советник McKinsey Хани Ходжа уже три года находится в саудовской тюрьме.

Консалтинговая фирма фактически открестилась от него, отметив, что он ее бывший сотрудник — тоже самое может грозить около 300 сотрудникам компании в королевстве. Не гнушается компания помогать российским и китайским компаниям, попавшим под санкции США, что свидетельствует о том, что главные принципы компании — это власть и деньги.

Торговец верой

Boston Consulting Group (BCG) считается вторым историческим лидером рынка консалтинга в мире после McKinsey. Компания основана в 1963 году Брюсом Хендерсоном в качестве дочернего подразделения Boston Safe Deposit and Trust Company, входившая в The Boston Company. Хендерсон начинал продавцом Библии в Теннесси, параллельно обучаясь на инженера в Вандербильте, а после пошел на MBA в Гарвардской школе бизнеса, однако не доучился три месяца, чтобы выйти на работу в одну из ведущих на тот момент электротехнических компаний США Westinghouse Corporation.

Там его карьера быстро пошла в гору — он стал самым молодым вице-президентом компании. Достигнув потолка, он ушел в ADL — ту самую компанию, которая фактически зародила консалтинг как профессию. Оттуда он получил приглашение из The Boston Company, которая и поручила ему создать консалтинговое крыло в компании. И Хендерсон сделал его — буквально за несколько лет юнит вырос из «дочки» в самостоятельную структуру, которая решила избавить себя от надзора головной компании.

В 1968 году Хендерсону удалось получить независимость от The Boston Company и сохранить контроль над BCG. Дальше компания во многом повторяет путь McKinsey: агрессивный наем молодых специалистов ведущих бизнес-школ, международная и отраслевая экспансия. Единственное принципиальное отличие — разрыв с частью коллег по цеху, которые ушли из BCG и создали собственного консалтингового гиганта — Bain & Company. В настоящий момент в BCG работает около 19 тысяч сотрудников в более чем 80 офисах по всему миру. Выручка компании за 2018 год составила 7,5 миллиарда долларов.

Кровавый песок

Ввиду догоняющего статуса BCG ее темные дела находятся немного в тени лидера рынка, однако следы BCG можно найти на тех же рынках, что и McKinsey, яркий пример — Саудовская Аравия, где консультанты работают с 2015 года, когда наследный принц Салман только занял должность министра обороны королевства. BCG помогла Салману реформировать вооруженные силы, проанализировав недостатки в системе государственных закупок и финансах. Также компания внедрила новые стандарты найма сотрудников внутри министерства и подотчетных им ведомств.

Уровень проникновения McKinsey и BCG в политическую жизнь королевства настолько велик, что именно они писали фундаментальную программу Vision 2030, которая включает в себя полный отказ от экспорта нефти и переход на возобновляемые источники энергии, с параллельными общественными, экономическими и политическими преобразованиями.

При этом и сам наследный принц очень зависит от BCG и McKinsey, которых не смутил даже кровавый шлейф от убийства Хашкуджи и перманентных преследований несогласных с действующим режимом. Во время публичных мероприятий только представители консалтинговых компаний игнорировали этот негатив в отношении Салмана и всего королевства, напирая на «инвестиционную привлекательность» Саудовской Аравии.

Сам же принц фактически не ходит без представителей консалтинговых фирм, а в зарубежных поездках представители BCG и McKinsey зачастую превышают численность саудовской делегации. При этом на все прямые вопросы о том, чем компании занимаются в королевстве, советники и консультанты традиционно отмалчиваются, либо отбиваются примитивными ответами.

Пустой совет

Из недавних событий BCG, например, помогла британскому правительству выйти из Евросоюза за скромные 14,2 миллиона фунтов (около 18 миллионов долларов). Подробности консультаций, стороны, конечно, не раскрывали, но в общей сложности на консультантов по вопросу Brexit Лондон уже спустил более 100 миллионов фунтов (127 миллионов долларов).

На российском рынке компании также есть чем похвастать, например, в ноябре 2017 года на BCG в суд подала «дочка» «Аэрофлота» — лоукостер «Победа». Российский перевозчик запросил у BCG пятилетний план развития. «Победа» настаивает, что консалтинговая компания проделала «не несущую никакой ценности работу». Лоукостер требует от американской компании вернуть ей 58 миллионов рублей, которые BCG получила за «работу».

«Победа» настаивала, что BCG не только подготовила бесполезный документ, но и не уложилась в срок с предоставлением ценных рекомендаций. В иске авиакомпании отмечалось, что в бизнес-стратегии не проанализирована стоимость внедрения и экономический эффект от реализации услуг, не оценено влияние стоимости дополнительных услуг, особенно по багажу, на тарифы авиаперевозок. BCG не смогла построить маршрутную сеть компании и сопутствующие расходы, а также не смогла толком обосновать агрессивное наращивание парка воздушных судов. Тем не менее арбитраж принял сторону консалтинговой компании, отказавшись принять иск к рассмотрению.

А вот банку «Восточный экспресс» повезло больше. В 2016 году ему удалось отстоять в суде свою правоту в тяжбе с BCG. Банк и консалтинговая компания заключили соглашение, согласно которому BCG могла претендовать на три типа выплат в зависимости от результатов проведенной работы. Так, «Восточный экспресс» должен был выплатить 177 тысяч евро за проведенную работу. Вдобавок BCG могла претендовать на 88,5 тысячи евро, если уровень удовлетворенности от проделанной работы у клиента превысит 3,5 балла, а в случае необходимости привлечения к работе других консультантов базовая выплата выросла бы в два раза, то есть до 354 тысяч евро.

В суде BCG настаивала, что должна получить полную сумму — 442,5 тысячи евро (около 30 миллионов рублей по тогдашнему курсу). BCG случайно узнала, что «Восточный» консультировался с конкурентами из McKinsey и потребовал повышения компенсации. Вдобавок, по собственным подсчетам BCG, в компании остались довольны работой советников бостонской компании, а ее работу оценили в 4,71 балла. На деле все оказалось не так, суд принял сторону банка, так как консультации с McKinsey не касались работ, за которые отвечала BCG. Также суд признал, что компания не заслужила и надбавки за «хорошую работу», так как в их опросе участвовали те, кто побывал на семинаре BCG, а внутренняя оценка банка от работы BCG оказалась ниже необходимого норматива и составила 3,43 балла.

Эффективность работы BCG видна и по сотрудничеству с одним из крупнейших российских ретейлеров — сети «Магнит». В сентябре 2018 года компания официально объявила о сотрудничестве с американской фирмой, которая должна была разработать для сети новую стратегию. Она подразумевала сокращение гипермаркетов, превращение их в торгово-развлекательные центры, переход на небольшие форматы магазинов. Однако спустя полгода сеть отчиталась о слабых результатах. По итогам первого квартала 2019 года чистая прибыль упала в два раза и составила 3,5 миллиарда рублей. У компании в полтора раза выросли чистые финансовые расходы, а трафик в магазинах продолжил падать.

Следующая «жертва» BCG — «Почта России», которая заплатит за долгосрочную стратегию развития компании 96 миллионов рублей. «BCG предстоит определить перспективные для “Почты России” технологии, компетенции и направления деятельности для достижения глобальной цели предприятия — стать проводником роста качества жизни каждого гражданина России», — сообщал оператор. Американцы должны разработать платформу медицинских и социальных услуг. Компания намерена обучить почтовых служащих оказывать первичную доврачебную помощь. Примечательно, что еще в марте «Почта России» готова была выложить за более масштабную стратегию международной экспансии не более 5 миллионов рублей. Тогда оператор рассчитывал на расширение спектра услуг «Почты России» на международных рынках, а также рост выручки до 274 миллиардов рублей в год.

На костях конкурента

Bain & Company начала свое стремительное восхождение к статусу одной из трех главных консалтинговых фирм в мире с «мошенничества». По крайней мере, так считают ее основные конкуренты в Boston Consulting Group. В 1973 году именно из ее состава вышла группа людей во главе с бывшим вице-президентом Уильямом Бейном-младшим. До увольнения он возглавлял самое прибыльное подразделение компании и был основным кандидатом в преемники основателя BCG Брюса Хендерсона на пост главы компании.

Однако Хендерсон слишком долго не собирался на пенсию, вдобавок сам Бейн был не согласен с политикой компании в части ведения бизнеса. Ему не нравилось, что BCG раздавала клиентам рекомендации по ведению бизнеса, но отказывалась помогать претворять их в жизнь. В итоге Бейн решил создать собственную фирму, которая будет предоставлять «полный спектр» услуг, включая непосредственное участие в реализации разработанной стратегии для клиента.

Вслед за Бейном ушла и часть клиентов BCG, среди которых были и по-настоящему крупные компании — производитель электроинструментов Black & Decker (сейчас Stanley Black & Decker, (228 место в рейтинге крупнейших мировых компаний Fortune 500) и производитель полупроводниковых приборов, микросхем, электроники и изделий на их основе Texas Instruments (один из крупнейших в мире производителей электроники, 199 место в рейтинге Fortune 500).

С момента основания Bain начала стремительно набирать клиентскую базу и развиваться. Этому, в частности, способствовало то, что Бейн не был настроен на проектную работу, а налаживал с компаниями долгосрочное сотрудничество. Новых клиентов он находил в основном с помощью «сарафанного радио» — компании, которые были довольны уровнем оказанных услуг, советовали Bain другим организациям. В итоге клиентами Bain стали Baxter Travenol (американская медицинская компания из списка Fortune 500), американский автомобильный гигант Chrysler, Owens Illinois (компания из списка Fortune 500, специализирующаяся на стеклянной таре) и международная фармацевтическая компания Sterling Drug (первой в США начала продавать парацетамол).

Уже в конце 70-х Bain вышла за пределы США и открыла офис в Лондоне. Экономические показатели как самой компании, так и ее клиентов также были впечатляющим. Выручка Bain & Company росла в среднем на 50 процентов в год, достигнув 150 миллионов долларов к 1986 году. Количество сотрудников в компании с 1980 по 1987 годы утроилось, достигнув 800 человек. Тогда же компания вошла в четверку крупнейших консалтинговых фирм мира. В 1983 году компания создала так называемый «Индекс Бэйна» — он сопоставляет показатели акций клиентов Bain с другими индексами. Согласно этому показателю, с 1980-го по 1986 год рыночная стоимость клиентов Bain в США в среднем увеличилась на 319 процентов, в то время как средний показатель роста для компаний из индекса Dow Jones составлял 141 процент.

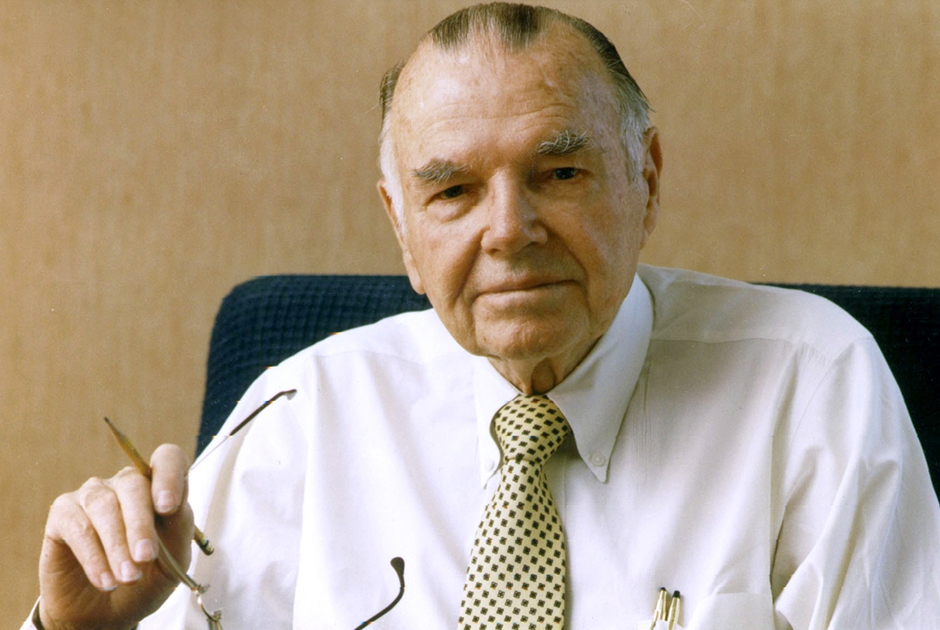

Однако в конце 80-х компания столкнулась с первым серьезным кризисом. Одной из причин этого стало падение рынка в 1987 году — тогда индекс Dow Jones показал сильнейшее падение за всю его историю, рухнув на 22,6 процента. Обвал рынков привел к массовому исходу клиентов, которые начали сокращать свои траты на консалтинг. Ситуацию удалось исправить только с приходом на пост главы Bain будущего кандидата в президенты США Митта Ромни. Еще до начала своей политической карьеры он работал на Bain и, в частности, возглавлял Bain Capital — компанию прямых инвестиций, которая вкладывала деньги в начинающие предприятия или выкупала малые и средние фирмы с большим потенциалом развития, развивала их и продавала выше первоначальной стоимости.

В 1991 году он был назначен временным гендиректором Bain & Company и всего за год на этом посту смог вытащить компанию из кризиса, после чего ушел в политику. В следующие годы компания вернулась к росту, увеличила количество офисов по всему миру. В настоящее время Bain & Co. считается одной из самых престижных консалтинговых фирм в мире, которая работает в 36 странах.

Карамельный солод

Однако успехи фирмы идут параллельно скандалам, которые изрядно подмочили репутацию Bain. В 80-х компания оказалась замешана в мошенничестве своего клиента — Guinness. Ирландский производитель алкоголя в середине 80-х соревновался со своим главным конкурентом — компанией Agryll Group — за покупку производителя виски Distellеrs Co. По условиям сделки, компания-покупатель платила за производителя виски не деньгами, а собственными акциями. Guinness удалось опередить своего конкурента, благодаря тому, что во время переговоров ее акции резко пошли вверх. В итоге Agryll Group отступила, однако обратила внимание властей, что бумаги Guinness выбрали слишком удачный момент для того, чтобы начать дорожать.

Регулятор начал пристально изучать сделку. Как было установлено позже во время расследования, руководство компании смогло тайно устроить скупку своих бумаг — благодаря росту спроса выросла и стоимость акций, что и позволило в итоге заключить сделку. В этой ситуации под большим ударом оказалась Bain, которая выступала консультантом Guinness и играла активную роль в махинациях с Distellеrs Co. В ходе мошенничества один из консультантов Bain был временным членом совета директоров Guinness, а также главой его финансового отдела. И хотя, в отличие от четверых других фигурантов дела, он не сел в тюрьму за манипулирование ценами акций, скандал все равно стал огромным ударом по репутации компании. В сочетании с ситуацией на фондовом рынке он на несколько лет вверг Bain в жесточайший кризис, который едва не привел к продаже компании. Остановило лишь то, что ее главе не удалось найти покупателя.

Черный коллапс

Масштабы влияния Bain со временем выросли настолько, что их деятельность фактически парализовала работу целого государства. С 2014 года Bain оказалась втянута в самый масштабный коррупционный скандал в истории Южной Африканской Республики (ЮАР). Президент страны Джейкоб Зума был обвинен в попытке так называемого «захвата государства»: Зума и его окружение ставили на важнейшие государственные посты своих людей, которые затем «благодарили» за свое назначение. Одним из ведомств, которое вызвало у Зумы и его сторонников интерес, стала Служба доходов Южной Африки (SARS) — это государственное агентство, занимающееся сбором налогов. И без того эффективное агентство было решено реструктурировать, а во главе его поставить лояльного Зуме Тома Мойана, который прежде налогами никогда не занимался, а работал в исправительной системе страны.

В 2015 году для реструктуризации ведомства южноафриканские власти за 11 миллионов долларов наняли Bain. Фирма должна была повысить эффективность работы агентства, однако получилось наоборот: после того как Bain «оптимизировала» работу агентства, оно перестало справляться с задачей сбора налогов. Сотрудники SARS не понимали, зачем было пытаться ремонтировать то, что никогда не ломалось.

«Наш бизнес имеет длительную историю успеха. Для нас это огромный провал», — заявили в Bain. Фирма признала, что ее сотрудники небрежно подошли к делу и недостаточно изучили работу налогового агентства перед тем, как приступить к работе. С 2015 года агентство ни разу не достигало целевого уровня ежегодного сбора налогов. За время работы Bain SARS недополучила более шести миллиардов долларов налогов. Из-за этого в стране впервые в новейшей истории власти были вынуждены поднять НДС, что привело к недовольству граждан.

Однако настоящий провал Bain был впереди. Очень скоро фирму заподозрили в том, что она сознательно содействовала потребительской политике Зумы и готова была сделать все ради денег. Расследование выяснило, что партнер Bain в ЮАР Витторио Массоне состоял в сговоре с главой государства, а их общение началось за несколько лет до того, как Bain была выбрана консультантом SARS. Более того, комиссия пришла к выводу, что Bain незаконно выиграла тендер на консультационные услуги SARS.

Следователи установили, что Массоне под присягой врал о встречах с Зумой, утверждая, что их не было. В отчете говорилось, что фирма могла помогать Зуме в захвате SARS для того, чтобы президент мог в дальнейшем использовать ресурсы агентства в корыстных целях, а целью Bain было просто заработать деньги. «Похоже, Bain виновен в том, что видел [в SARS] дойную корову, которая проносила огромные суммы денег. В худшем случае они точно знали, что делают и что должны были иметь на выходе [после реструктуризации SARS]», — сказал исполнительный директор некоммерческой организации Corruption Watch Дэвид Льюис. Однако в Bain обвинения отвергают, а тотальный провал выбранной стратегии объясняют «чрезмерным рвением», из-за которого сотрудники компании не видели потенциальных рисков и мотивов некоторых государственных персон к личному обогащению.

Ситуация в ЮАР оказалась для Bain провалом по всем фронтам. С одной стороны, после скандала офис в Южной Африке оказался обезглавлен — Массоне в результате произошедшего лишился должности — правда, об уголовном деле против него не сообщалось, хотя он был одним из главных архитекторов этой схемы. Компании же пришлось вернуть 11 миллионов долларов, которые власти ЮАР выплатили ей за консалтинговые услуги.

Дорого и глупо

Мировой рынок консалтинга в ближайшие годы перевалит за отметку в 300 миллиардов долларов. Компании и даже государства по-прежнему рассчитывают на стратегов, экспертов и прочих так называемых гуру, стоимость работы которых оценивается в миллионы долларов. Представители бизнеса и политического истеблишмента охотно делятся с советниками самыми сокровенными тайнами в надежде, что это поможет развитию бизнеса или государства, однако на деле консалтинговые компании оборачивают это в прибыль только для себя, фактически уничтожая клиента.

Среди высшего руководства консалтинг воспринимается не с точки зрения полезности, а скорее с точки зрения статуса. «Консультант — необходимый атрибут успешного топ-менеджера, которого стыдно не иметь, ведь человек с таким опытом и знаниями о конкурентах просто не может быть лишним», — писал в своей книге «Фирма. История компании McKinsey и ее тайного влияния на американский бизнес» Дафф Макдональд. По его мнению, консультанты — это «роскошь в зале заседаний позднего капитализма» и воспринимаются примерно так же, как люксовые автомобили и бизнес-джеты.

При этом спрос на услуги консультантов не упадет никогда, ведь топ-менеджерам «необходима профессиональная аудитория», которая сможет восхититься и сказать руководителю ровно то, что он хочет, а не то, что надо, уверен Макдональд. Статистика тоже не на стороне консультантов, их рынок — это действительно только крупные экономики мира, однако об их успехах на небольших рынках никто не говорит. 75 процентов консалтингового рынка формируют США, Великобритания, Германия, Франция, Австралия, Китай и Канада, при этом на США приходится около 180 миллиардов долларов в год — более половины всего рынка. Консалтинг начинал как инновационные хабы, где реальные эксперты в узких отраслях ставили эксперименты, получали новый опыт, технологии и знания. Нынешний консалтинг ставит лишь одну цель — обогащение и власть.

Елизавета Городищева, Павел Садыркин

По материалам: “Лента.ру”