Суд признал банк виновным в ущемлении прав своих клиентов: в банке составляли кредитный договор таким образом, что он мог трижды брать плату за одну услугу

Очень выгодную для банка схему заработка на комиссиях выявил Роспотребнадзор при проверке “Альфа-банка”. Ревизия прошла по жалобе его клиента — петербуржца Кирилла Рудакова. В мае 2016 года он оформил в “Альфа-банке” кредитную карту. Хотя ставка была и значительно выше, чем в других крупных банках (33,99% годовых), Кирилл согласился, прочитав много хвалебных отзывов о банке, да и симпатичная буква “А” на логотипе внушала уважение и уверенность, что в банке не обманут. Но оказалось всё не так просто.

Кроме процентов банк предусмотрел также значительную комиссию “за выдачу наличных денежных средств с кредитной карты”, то есть, по сути, за то, чтобы получить кредит на руки. При снятии денег с кредитки в банкомате или даже в отделении самого “Альфа-банка” взимается 7,99% от выдаваемой суммы (и не менее 700 рублей). Но это ещё не всё.

Как оказалось, банк предусмотрел комиссию и за погашение кредита. За внесение через отделение “Альфа-банка” средств на кредитную карту взимается 250 рублей за каждую операцию, то есть за каждый платёж по кредиту. Таким образом, при возвращении кредитных средств придётся заплатить банку ещё один раз. Выходит, что один и тот же кредит облагается трижды и плата за него в итоге составляет уже вовсе не те 33,99%, указанных в договоре. Судя по всему, такая схема была нужна банку, чтобы обойти законные требования Центробанка: по закону полная стоимость “карточного” кредита не могла составлять на тот момент более 38,5% годовых.

Например, если после получения карты сразу обналичить все кредитные средства и в течение года полностью погасить задолженность, то с полученных денег потребуется уплатить как минимум 41,98% годовых (33,99% плюс 7,99%), что противоречило закону о потребительском кредите и указаниям ЦБ.

В результате Роспотребнадзор привлёк “Альфа-банк” к административной ответственности. Позицию ведомства поддержал Арбитражный суд Москвы, где банк пытался оспорить постановление Роспотребнадзора.

“По закону все операции по банковскому счёту, открытому при оформлении кредита, проводятся бесплатно, — отметил судья. — А значит, за выдачу с такого счёта средств, а также при зачислении на него денег комиссия взиматься не может”

Ведь в этом случае клиент не получает “отдельного имущественного блага или полезного эффекта”, поэтому такие операции не могут расцениваться как отдельная услуга, говорится в решении суда. “Альфа-банк” взимал комиссию за те стандартные действия, без которых клиент попросту не может пользоваться выданным ему кредитом. Таким образом, признаёт суд, банком были нарушены Гражданский кодекс, закон о защите прав потребителей, закон о банках и банковской деятельности.

Как правило, банки заключают кредитные договоры с физическими лицами по утверждённому банком стандартному образцу, то есть условия кредитных договоров редко меняются “под клиента”, говорит адвокат бюро “Деловой фарватер” Сергей Литвиненко: “Поэтому требовать от банка изменения тех или иных предложенных им условий практически бессмысленно — банк предпочтёт не выдать кредит вовсе”.

Таким образом, гражданам, столкнувшимся с аналогичными условиями кредитования, остаётся лишь действовать по той же схеме: сначала брать кредит (если уж они решили его взять именно в “Альфе”), а потом обжаловать незаконность условий договора, говорит управляющий партнёр Группы юридических и аудиторских компаний “СБП” Кира Гин-Барисявичене.

Партнёр юридического бюро “Падва и Эпштейн” Антон Бабенко напомнил, что ранее суды разных уровней неоднократно формулировали позицию о незаконности взимания различных видом комиссий, чем нередко грешат многие банки. Например, устанавливают комиссию за открытие и ведение счёта, на котором банки учитывают предоставление и возврат кредита.

— Высший арбитражный суд РФ ещё в 2011 году указывал, что комиссии за стандартные действия, без совершения которых банк не смог бы заключить и исполнить кредитный договор, взимать неправомерно. Суд тогда также разъяснил, что условия договора об оплате таких комиссий являются ничтожными, а денежные суммы, уплаченные банку в исполнение таких условий, подлежат возврату.

При этом эксперты сходятся во мнении, что решение суда о незаконности комиссии за получение средств с кредитной карты и зачисления на неё, скорее всего, является прецедентным — пока клиенты жаловались на комиссии при внесении денег на счёт.

Данный прецедент, говорит ведущий юрист по имущественным спорам HEADS Consulting Анна Абраменко, “уже будет являться основанием для обращения с подобными жалобами других клиентов “Альфа-банка” и иных кредитных организаций, а таких наберётся немало”.

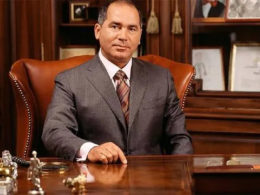

“Альфа-банк” основан бизнесменом Михаилом Фридманом в 1991 году и является крупнейшим частным банком в России. За девять месяцев 2016 года чистый убыток банка составил 11,62 млрд рублей.

В пресс-службе банка не ответили на запрос Лайфа.

Источник: “Life”