Как ростовщики ломают жизни заемщикам

Заемщики МФО страдают от агрессивных методов взыскания долгов. Недобросовестные коллекторы кажутся главным источником зла, но это только на первый взгляд. В ситуации предлагает разобраться председатель правления Международной конфедерации обществ потребителей Дмитрий Янин.

В конце августа президент России Владимир Путин провел рабочую встречу с руководителем Федеральной службы судебных приставов Дмитрием Аристовым. Глава ФССП напомнил, что есть две группы взыскателей: профессиональные коллекторы, которых проверяет его служба, и неподконтрольные ей микрофинансовые организации.

«То, с чем иногда сталкиваются люди в работе коллекторских организаций, переходит всякие границы, это нужно брать под контроль», — заявил тогда президент.

Ужесточать контроль над теми, кто занимается сбором просроченных долгов, действительно необходимо. Только проблема здесь лежит несколько в иной плоскости. Ее корни не в самой коллекторской деятельности, а в специфике работы работе почти двух тысяч ростовщиков (в реестре Банка России на 31.03.2020 находилось 1 728 МФО). Их безответственный подход при выдаче займов и огромные проценты — главная причина, порождающая противозаконное давление коллекторов на должников, а также целый букет других социальных и экономических проблем.

Собери своими руками

Профильный закон 2016 года ввел деятельность коллекторов в правовое русло. Но МФО предпочитают самостоятельно работать с просроченной задолженностью. По данным Банка России, подобный подход вызван нецелесообразностью передачи права требования профессиональным взыскателям: дисконт при таком «аутсорсинге» достигал в прошлом году 91,5%. Как итог, количество жалоб клиентов МФО по вопросам взысканий составило в том же году половину от всех обращений регулятору по поводу деятельности микрофинансовых организаций.

Истории о работе «вышибал» из МФО появляются регулярно. Из последних — о должнице из Екатеринбурга, которая взяла 14 000 рублей на оплату аренды квартиры. Вовремя вернуть заем женщина не смогла и столкнулась с угрозой, что «ее ребенка заберут в аул». В июне произошла похожая история с трагическим финалом: 67-летняя заемщица нескольких микрофинансовых организаций из Ростовской области покончила с собой после общения с коллекторами, которые угрожали взорвать детский сад, в котором она работала.

В настоящее время микрозаймы есть у 5,5 млн российских граждан. Доля просроченной задолженности, превышающей 90 дней, по итогам 2019 года выросла до 28%. На конец марта 2020 года неплатежи имелись по 4,4 млн займов, что на 47% больше, чем в аналогичном периоде прошлого года.

Деньги назад

Почему возникла проблема невозвратов микрозаймов, и по какой причине она будет усугубляться? Есть несколько причин.

Чрезмерно высокие ставки по микрозаймам. Сейчас в России можно легально выдавать кредиты под 1% в день. Эта норма закреплена в № 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях». 365% годовых — очень большая ставка. В соседних странах, например, в Кыргызстане, ставки по микрозаймам находятся на уровне 30% годовых.

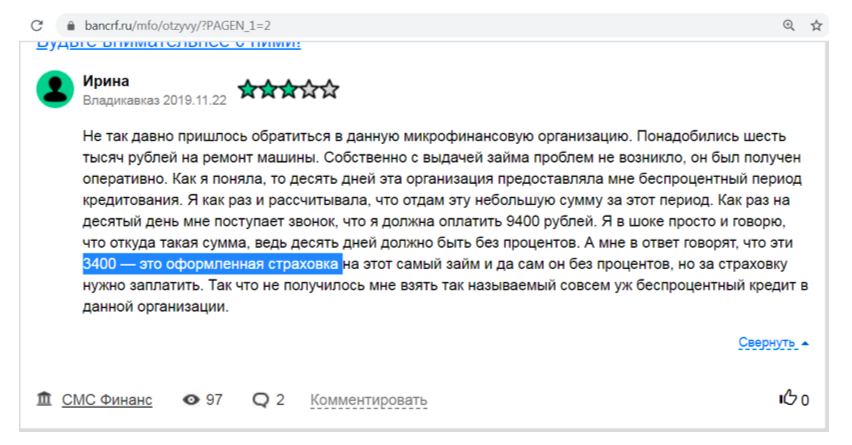

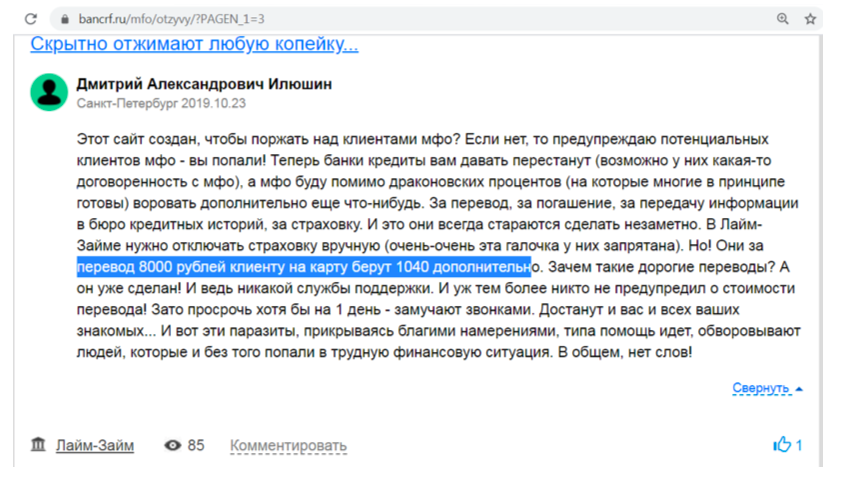

Навязывание дополнительных платных услуг. При выдаче займов микрофинансовые организации подключают дополнительные услуги, которые повышают стоимость заемных средств. По информации Банка России, в прошлом году прибыль МФО увеличилась на 52%, до 16,5 млрд рублей. По мнению регулятора, «значимый вклад в рост прибыли внесло увеличение в структуре доходов доли доходов от непрофильных направлений деятельности (продажи сопутствующих услуг и продуктов)».

Это может быть размещение на сайте под кнопкой «Оформить заем» списка допуслуг, где заранее стоят галочки, означающие согласие на их оформление. После того, как человек снимет галочки, они автоматически возвращаются на место. Также МФО могут «вшить» такие услуги в условия предоставления займа. Если заемщик ставит галочку напротив пункта «Я ознакомлен и согласен с условиями предоставления займа», то он принимает и ненужные ему опции.

Роспотребнадзор предупреждает о том, что посредники, которые предлагают в интернете помощь в оформлении займов, также могут включить в заявление на заем платные услуги: страхование жизни и здоровья от несчастного случая, теледоктор, sms-информирование. «Стоимость таких услуг может достигать нескольких тысяч рублей. Плата по займу и за дополнительные услуги списывается автоматически», — сообщает ведомство.

Вот отзывы людей, которые воспользовались услугами микрофинансовых организаций и столкнулись с навязыванием ненужных платных опций.

«Совсем нет денег? Возьмите займ!»

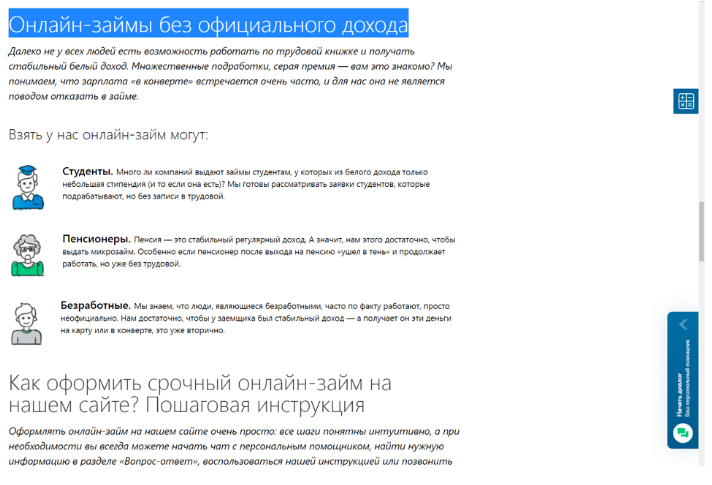

Сверхдорогие займы часто предлагаются людям, которые не в состоянии обслуживать свои долговые обязательства. Несмотря на введение с 1 октября 2019 года обязанности кредиторов рассчитывать показатель долговой нагрузки потенциального заемщика, микрофинансовые организации продолжили наращивать клиентскую базу: за полгода (IV квартал 2019 года — I квартал 2020 года) она увеличилась на 17,6%.

Многие МФО работают исключительно в онлайн-формате. По данным мониторингов рынка финансовых услуг КонфОП, в такой ситуации потребителям невозможно получить от менеджеров подробную информацию, чтобы оценить все риски получения займа. Некоторые организации не дают никаких консультаций по телефону, сообщая, что необходимо обращаться с вопросами письменно. Разумеется, говорить об эффективности подобных коммуникаций нельзя.

В обзоре тенденций микрофинансового рынка в 2019 году Банк России отмечал «продолжающуюся дигитализацию рынка». «Особенную активность проявляют молодые (зарегистрированные в 2017-2018 годах) технологичные PDL-компании (выдающие «займы до зарплаты»), в связи с чем средние темпы прироста портфеля онлайн PDL выше, чем у МФО, работающих через офисы. Качество портфеля онлайн МФО, работающих в сегменте PDL, хуже, чем у компаний, ведущих бизнес традиционным способом», — сообщает регулятор.

По итогам 2019 года доля выдач займов через онлайн-каналы составила 37%, что является максимальным значением за всю историю наблюдений. Рост доли данного продукта в объеме общей задолженности составляет 23%.

Практика безответственного кредитования, когда займы выдаются людям без проверки их платежеспособности, продолжается. Вот пример с сайта «Турбозайма» — компании, предлагающей деньги людям, не имеющим стабильного дохода.

То, что микрофинансовые организации не уделяют должного внимания андеррайтингу клиентов, косвенно подтверждает и то, что должники МФО, у которых есть банковский кредит, выходят на просрочку реже, чем люди без таких кредитов (14-16% и 19-27% соответственно), что объясняется более высоким требованиями к заемщикам со стороны банков.

Приведем еще немного цифр, характеризующих просроченную задолженность МФО. Больше всего, по информации Банка России, ее в сегменте PDL: от 45 до 60%. По данным на 01.04.2020 года, 38% заемщиков имели просрочку более полугода. По мнению регулятора, «постепенное увеличение количества заемщиков, имеющих одновременно несколько кредитных продуктов, а также частичный уход банковских заемщиков в МФО могут приводить к росту их долговой нагрузки». Более трети клиентов микрофинансовых организаций (31%) обратились в МФО, когда у них уже была просроченная задолженность по банковскому кредиту.

Объем погашения займов в МФО вырос в период выплат детских пособий, которые семьи получили во время пандемии. Это значит, что размеры получаемых доходов отдавать долги заемщикам не позволяют.

За время пути собака могла подрасти

Рынок МФО легализовали сравнительно недавно. Закон «О микрофинансовой деятельности и микрофинансовых организациях» вступил в силу в январе 2011 года. Законопроект разрабатывался в рамках плана действий по реализации Программы антикризисных мер правительства РФ на 2009 год как один из способов господдержки малого и среднего бизнеса. Основной задачей МФО должно было стать обеспечение доступа к кредитованию предпринимателей и самозанятых граждан.

Однако деятельность микрофинансовых организаций трансформировалась. По итогам 2019 года только 12% выдач займов приходилась на малый и средний бизнес, остальное — кредитование физических лиц под ростовщические проценты. Подобная метаморфоза противоречит изначальной цели, ради которой был разрешен этот бизнес, и еще больше усугубляет ситуацию с закредитованностью граждан. Сейчас каждый четвертый должник МФО имеет кредиты в двух и более микрофинансовых организациях. У 28% заемщиков есть задолженность одновременно по двум и более займам. Из кредитной кабалы этим людям не выбраться, а значит, общение со взыскателями для них неизбежно.

Мы считаем, что для наведения порядка на коллекторском рынке эффективной мерой станет запрет выдачи займов небанковскими организациями, либо ограничение предельной ставки по микрозаймам 36% годовых. Это значительно снизит закредитованность граждан и сведет к минимуму некорректные практики взысканий. Во втором случае (при ограничении ставок) МФО станут ответственно относиться к проверке потенциальных клиентов, поскольку отсутствие огромных процентов не даст им возможности закладывать риски невозврата в стоимость займа, как это происходит сейчас. В результате большинство людей, которые уже имеют кредиты и (или) чьи доходы не позволяют обслуживать долговые обязательства, взять микрозаймы не смогут, а платежи тех, кто получит деньги, станут существенно ниже. В результате уровень просрочки сократится.

Также необходимо передать деятельность МФО в части взысканий под контроль ФССП. В конце прошлого года законопроект, содержащий эту новеллу, был разработан Минюстом, но пока он не принят.

Дмитрий Янин

По материалам: “Forbes”